Se você está iniciando a sua jornada nos investimentos, provavelmente já deve ter ouvido falar essa palavra: CDI.

Esse termo se refere a um importante componente do mercado financeiro, que possui mais de uma funcionalidade no mundo dos investimentos.

Quer saber mais sobre quanto rende o CDI e os investimentos atrelados a ele? Neste artigo vamos falar mais sobre como funciona esse índice. Confira!

O que é o CDI?

O CDI é a sigla de abreviação de Certificado de Depósito Interbancário. Ele, na verdade, se trata de um título que é negociado entre os bancos, como o nome indica.

Esse título existe com a seguinte funcionalidade: por determinação do Banco Central, as instituições bancárias não podem terminar o dia com saldo negativo, ou seja, é preciso que tenha mais dinheiro entrando do que saindo no caixa.

Com o objetivo de evitar que a determinação do BC não seja cumprida, os bancos negociam títulos de empréstimos entre eles.

Esse empréstimo é representado justamente pelo CDI. Portanto, os bancos emitem esse título com um dia de duração a uma taxa de juros pré-determinada. No outro dia, a instituição que tomou esse dinheiro é obrigada a devolvê-lo com essa correção, conforme foi acordado no contrato.

Essa taxa de juros que incide sobre essas operações é a chamada taxa DI, que também conhecemos como CDI. Geralmente, ela tem um valor muito próximo à taxa Selic, permanecendo na casa de apenas 0,10% abaixo.

Além de servir como referência para essa relação entre os bancos, o CDI e a taxa DI servem também como referencial para muitos investimentos do mercado financeiro, e é esse o ponto de maior interesse para você investidor.

Alguns ativos como CDBs, LCIs, LCAs, CRIs, CRAs, entre outros ativos de renda fixa, têm esse indicador como referencial para a sua rentabilidade.

Portanto, quando você escuta que determinado CDB rende 100% do CDI é exatamente essa taxa DI que está sendo colocada como rentabilidade, indicando que esse investimento vai render o valor do CDI atual em sua totalidade, ou seja, em 100%.

Mais à frente no artigo explicaremos na prática esse cálculo.

Como é calculado o CDI?

O CDI é calculado geralmente de três maneiras: taxa diária, mensal ou anual.

Como as operações de trocar de títulos entre bancos é uma prática diária, o CDI geralmente é calculado por essas instituições diariamente.

Portanto, para calcular o CDI mensal ou anual, é preciso passar essas taxas multiplicando pela quantidade de dias úteis de determinado mês ou ano.

Geralmente nos investimentos, as taxas do CDI são calculadas ao ano. Sendo assim, você deve converter essa taxa DI média diária para o formato anual. No mercado financeiro, o usual é considerar 252 dias em um ano, já que é levado em conta apenas os dias úteis.

Portanto, para efeitos mais práticos, se você investiu em um investimento que rende 100% do CDI, em um ano ele vai ter rendido a média da taxa DI diária ao longo desse ano em sua totalidade.

Por exemplo: em 2021, ano em que a taxa DI iniciou em 1,9% e se encerrou em 9,15%, o CDI acumulado foi de 4,42% ao ano.

Sendo assim, um investimento que paga 100% do CDI de rentabilidade rendeu em 2021 esse valor de 4,42% ao ano.

Vale reforçar novamente que a taxa DI é diária. Dessa forma, ela pode oscilar de tempos em tempos.

Geralmente ela permanece em um patamar 0,10% abaixo da taxa Selic, ou seja, o CDI vai subir e descer baseado na taxa básica de juros da economia brasileira.

Entenda as vantagens e desvantagens de investir no CDI

Assim como todas as classes de investimentos, investir em investimentos indexados ao CDI possui algumas vantagens e desvantagens. Confira abaixo algumas delas.

Vantagens

– Segurança: como o CDI é um indexador característico da renda fixa e essa modalidade de investimentos costuma ter os ativos mais seguros, podemos dizer que, de modo geral, os investimentos indexados ao CDI possuem mais segurança, ainda mais se compararmos com a renda variável, por exemplo.

Portanto, de modo geral, os CDBs, LCIs, LCAs, entre outros que têm o CDI como indexador, são mais seguros que alternativas como ações e fundos imobiliários, por exemplo.

Aqui vale somente uma ressalva, pois o CDI é um indexador bastante abrangente. Dessa forma, existem também ativos com maior risco que seguem esse indicador como referencial. Portanto, vale ficar atento no momento da seleção.

– Histórico de rentabilidade: ao começar a investir, geralmente você escuta aquela frase que já é clichê no mercado financeiro: quanto maior o risco, maior o retorno. A verdade, porém, é que há exceções à regra, principalmente quando falamos de Brasil.

Se pegarmos como exemplo a última década, mais especificamente entre dezembro de 2010 e dezembro de 2020, o CDI venceu em rentabilidade até mesmo o Ibovespa, que é o principal índice da bolsa de valores brasileira, ou seja, mesmo com menor risco houve um maior retorno.

Nesse período, o CDI cresceu 138,13%, enquanto o Ibovespa saltou apenas 66,12%. Portanto, o CDI pode sim ser uma alternativa com maior relação risco x retorno, ainda mais em momentos de economia em baixa como temos vivido.

– Diversidade: como adiantamos acima, o CDI é um indexador bastante diverso, ou seja, serve como referencial para diferentes tipos de investimento. Portanto, é possível encontrar uma infinidade de ativos atrelados a esse índice.

Temos os já conhecidos CDBs, LCIs e LCAs pós-fixados, que são aqueles que você encontra com uma rentabilidade com certa porcentagem do CDI (100% do CDI, 110% do CDI, 200% do CDI etc.).

Porém, ainda temos aqueles títulos híbridos, que são ativos que têm uma rentabilidade prefixada somada a uma pós-fixada. Alguns exemplos são os CRIs, CRAs e debêntures, que costumam ser indexados à inflação, mas é possível encontrar alternativas que têm rendimento de CDI + uma porcentagem fixa.

Desvantagens

– Menor rentabilidade: o CDI pode até ter ganhado do Ibovespa na última década, como explicamos mais acima, mas vale lembrar que o índice Bovespa considera uma média das principais ações da bolsa brasileira. Se filtrarmos boas escolhas de ativos, a renda variável ainda costuma ser mais rentável.

Portanto, por mais que o CDI tenha menor volatilidade, o fato de ele ter maior segurança limita também os ganhos deles.

Sendo assim, é comum vermos ações que se valorizam mais de 1.000% em um período curto de tempo. O CDI, no entanto, por oscilar menos, tem também ganhos mais limitados.

Dessa maneira, de modo geral, os investimentos atrelados ao CDI vão ter menor rentabilidade que outras opções de sucesso mais arriscadas. Isso, no entanto, não necessariamente é algo negativo, já que tudo vai depender dos objetivos que você tem com os investimentos e a sua tolerância ao risco.

– Ficar refém da oscilação da taxa: como também falamos anteriormente, o CDI é uma taxa que oscila. Portanto, ela não tem um valor fixo. Esse indicador varia de acordo com a situação dos juros no país.

Sendo assim, ao investir em um ativo que tem o CDI como referencial, você está sujeito ao risco de a taxa de juros cair muito e o seu investimento perder rentabilidade.

Nos anos de 2020 e 2021, por exemplo, a taxa DI estava em um valor bem baixo, beirando os 2% ao ano. Com isso, quem investia em CDI naquele cenário estava com um retorno bastante inexpressivo, até mesmo perdendo para a inflação.

Dessa maneira, é importante tomar cuidado ao adquirir investimentos indexados ao CDI. Sempre analise os rumos da taxa DI para não ficar preso em um investimento que pode pagar pouco no longo prazo.

Quais são os rendimentos do CDI?

Agora vamos à parte mais prática, para que você fixe de uma vez por todas o conceito do rendimento do CDI. Confira abaixo alguns exemplos.

Quanto rende o CDI por mês

Como citamos anteriormente, o CDI nunca é fixo. Ele é um índice que tem rendimento diário, que geralmente está em um patamar um pouco abaixo da taxa Selic.

A cada mudança da taxa Selic, o valor do CDI também vai mudar em conjunto.

Portanto, para calcular o CDI mensal é necessário trazer esse valor para a quantidade de dias úteis do mês.

Por exemplo: a taxa DI anual, no momento em que escrevemos esse artigo, está em 13,15% ao ano. Para calcular o valor neste mês, é necessário utilizar a matemática financeira, fazendo equivalência de taxa para esse valor de 252 dias para 21 dias, que é a quantidade de dias úteis de julho de 2022.

Para você, porém, que talvez possa não ter essa intenção de fazer o cálculo sozinho ou se aprofundar na matemática financeira, existem meios bem mais simples. Um deles é conferir o site da CETIP, órgão responsável pelo registro dos títulos privados, que são os principais indexados pelo CDI.

No site é possível conferir a taxa DI atualizada por mês, ano e acumulada dos últimos 12 meses. Assim, para você que apenas quer ter uma noção de quanto rende o investimento, pode ser mais simples conseguir o cálculo já feito.

Qual é o valor do CDI hoje?

No momento, temos um CDI que está no patamar de 13,15% ao ano. Como explicamos, há algum tempo esse índice costuma se comportar em um patamar de 0,10% abaixo da taxa Selic, que no momento está em 13,25%.

No entanto na próxima reunião do COPOM, que é o Comitê do Banco Central responsável por definir o valor da taxa Selic, a expectativa é que haja um novo aumento nos juros do Brasil. Portanto, consequentemente o CDI deve subir mais.

Quanto rende 100% do CDI?

Quando falamos que um investimento rende 100% do CDI, estamos querendo dizer que o retorno dele será de um valor de 100% do que a taxa DI ou CDI está pagando no momento.

Portanto, usando o exemplo que citamos acima, em um momento em que a taxa DI está em 13,15%, os investimentos que pagam 100% do CDI vão render exatamente esse valor.

Vale lembrar novamente, porém, que esse rendimento é a taxa expressa em dias úteis. Portanto, diariamente esse investimento vai render esse valor de 13,15% dividido pelo valor de apenas um dia útil.

No caso, os 13,15% ao ano rendem diariamente um valor de 0,0490% por dia útil. Ou seja, sob o efeito dos juros compostos, ao final do período de um ano esse valor diário ficará equivalente exatamente a 13,15% ao ano.

Sendo assim, caso a taxa DI aumente ou diminua, automaticamente o rendimento desse investimento se adapta a esse valor no dia seguinte.

Por exemplo: se o CDI for para 13,65% ao ano, o rendimento será desse valor anual expresso em um único dia útil, que no caso seria de 0,0508% ao dia. Assim, diariamente o investimento renderá esse valor, sendo corrigido neste patamar até uma nova atualização da taxa DI.

Quanto é 200% do CDI?

Aqui a lógica é a mesma do tópico acima. Se 100% do CDI equivale ao pagamento da taxa DI atual em sua totalidade, quando chegamos a um valor de 200% isso seria o dobro do CDI atual.

Portanto, em uma taxa DI de 13,15%, o rendimento de 200% do CDI seria de 26,30% ao ano — novamente lembrando para fazer equivalência de taxa para expressar em dias úteis.

Aqui, no entanto, vale um alerta: nem sempre um investimento que paga esse valor é uma boa opção.

Primeiramente porque algumas instituições colocam pegadinhas nas entrelinhas. Com isso, pode ter uma série de condições para que esse investimento pague realmente esse valor.

Segundo porque em algumas situações se trata de instituições financeiras com alto risco de crédito. Portanto, por mais que a rentabilidade seja boa, você tem um risco considerável de que essa empresa pode te dar calote ou até ir à falência.

Nesses casos, o processo para reaver o dinheiro é bastante burocrático e cansativo. Portanto, fique de olho!

Por que investimentos indexados ao CDI podem ser mais vantajosos que a poupança?

Antes de encerrar, vale fazermos uma comparação importante para que você veja que a poupança está longe de ser um bom investimento.

Antes de comparar o CDI com a poupança, no entanto, vale fazer uma ressalva importante.

Na renda fixa, o investimento mais seguro para se fazer é o chamado Tesouro Selic. Isso acontece porque esse ativo trata-se de um título do Governo, que é o emissor de investimentos mais seguro da economia. Afinal, a União tem menos risco de te dar calote do que qualquer outra instituição do país.

Outra informação relevante é que o Tesouro Selic tem como rentabilidade a taxa Selic. Portanto, em um ano ele rende 100% do valor da taxa Selic.

Tudo bem, mas por que falamos isso? O motivo é que, como alertamos anteriormente, o CDI e a taxa Selic andam sempre em patamares parecidos. Portanto, um título que rende 100% da Selic paga basicamente a mesma rentabilidade do que um investimento que rende 100% do CDI.

Fizemos toda essa explicação para mostrar que, por conta de o Tesouro Selic ser o investimento mais seguro da economia, qualquer outro investimento que render menos do que ele deve ser descartado.

Afinal, só vale correr mais risco com um emissor mais arriscado caso ele pague um retorno maior do que o mais seguro da economia, que é o Governo.

Dito isso, sabe qual investimento costuma pagar menos do que a taxa Selic? Exatamente: a poupança!

Portanto, vamos à comparação prática usando o CDI.

Ao investir, por exemplo, em um CDB que paga 100% do CDI, que segundo o que falamos acima é o mínimo aceitável para um investimento, você estará recebendo o valor da taxa DI na totalidade.

A poupança, porém, tem dois cenários de rendimento:

- Quando a taxa Selic está igual ou inferior a 8,5%, a poupança rende 70% da Selic + TR (ou taxa referencial, que é um indicador que está sempre em um valor de quase zero ou totalmente zerado).

- Quando a taxa Selic está acima de 8,5%, a poupança rende 0,5% ao mês + TR, que seria algo em torno de 6,17% ao ano atualmente.

Comparando ambos os cenários, concluímos então que sempre a poupança vai render abaixo que os investimentos indexados ao CDI, ou ao menos em relação àqueles que valem a pena colocar o seu dinheiro.

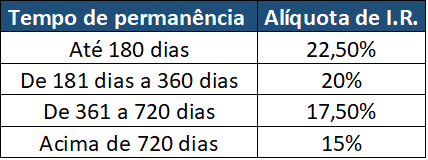

Isso mesmo considerando o imposto de renda a ser pago na operação de alguns títulos, como os CDBs.

Conclusão

Vimos, portanto, quanto rende o CDI, o que significa essa sigla e as principais vantagens e desvantagens dessa modalidade de investimentos.

Existem, no entanto, muitos outros temas na renda fixa para que você compreenda todo esse universo.

Por isso, te convidamos a conhecer a Finclass. Na plataforma, você confere diversas aulas completas sobre os principais temas relacionados à renda fixa e aprende com detalhes tudo sobre os investimentos em ativos dessa modalidade.

Confira já as nossas aulas sobre a renda fixa e faça a sua assinatura!