No post de hoje, trazemos tutoriais completos com o passo-a-passo para você localizar o Informe de Rendimentos e declarar suas ações, dividendos e bonificações no Imposto de Renda.

Não importa se comprou 1 ação no lote fracionado ou se teve 1 milhão investido ao longo de 2021; desde que tenha realizado alguma operação na Bolsa no ano passado, logo você é obrigado a declarar o Imposto de Renda.

O Leão obriga aos acionistas manifestarem suas participações societárias em empresas de capital aberto na Declaração de Ajuste Anual do Imposto de Renda, em virtude de uma lista de fatores de obrigatoriedade impostos pela Receita Federal.

No post de hoje, portanto, preparamos alguns tutoriais passo-a-passo para que você consiga localizar as informações no Informe de Rendimentos e declarar suas ações, dividendos e bonificações.

Índice

- Declarando a posse das ações no Imposto de Renda

- Localizando o Informe de Rendimentos das ações

- Identificando as informações do Informe de Rendimentos

- Declarando os JCPs pagos em 2021

- Informando JCPs não pagos em 2021

- Declarando os dividendos pagos em 2021

- Manifestando vendas até R$ 20 mil/mês

- Informando os resultados em vendas acima de R$ 20 mil/mês

- Manifestando ações bonificadas no Imposto de Renda

- Declarando sobras de bonificação de ações

- Informando rendimentos obtidos pelo empréstimo de ações

- “Tenho medo de errar na hora de declarar o Imposto de Renda. E agora?”

Declarando a posse das ações no IRPF 2022

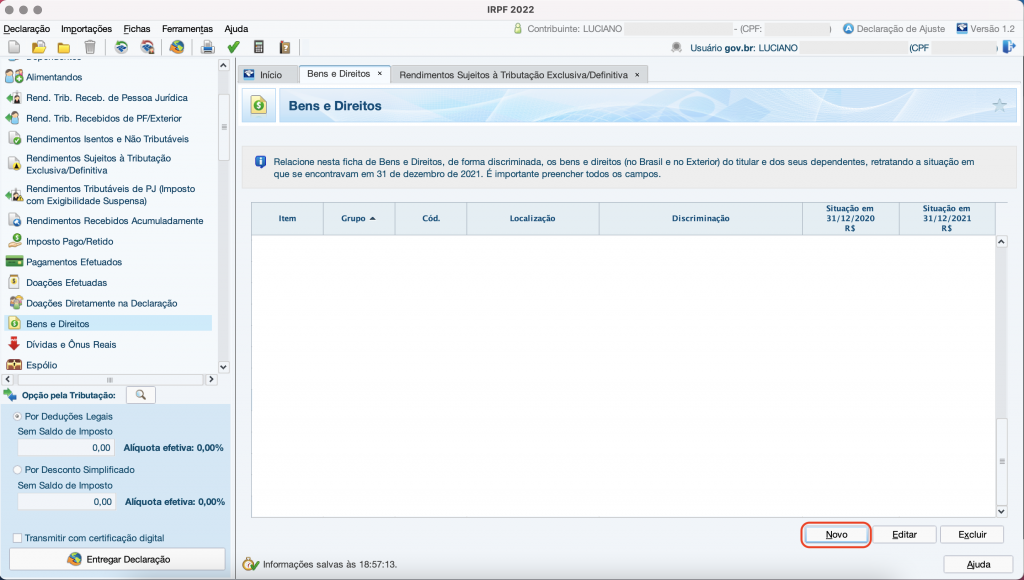

Primeiramente, é necessário que seja informada a posse das ações na ficha Bens e Direitos do Imposto de Renda.

É possível obter as informações da aquisição através das notas de corretagem, no portal da corretora que você utiliza; assim como na Área do Investidor da B3 (conforme ensinamos nesse tutorial).

Assim sendo, segue o passo-a-passo para a inclusão dos ativos:

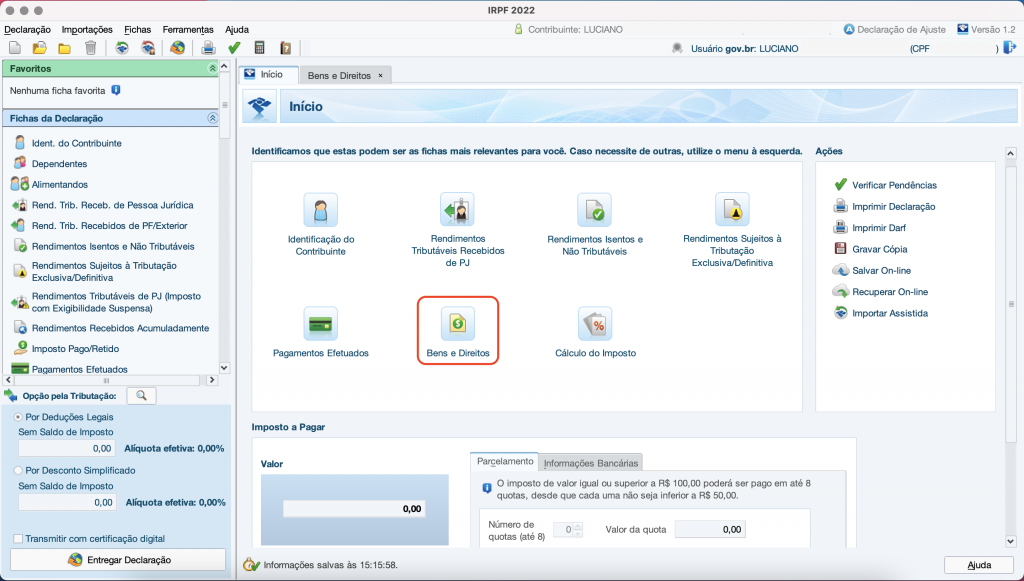

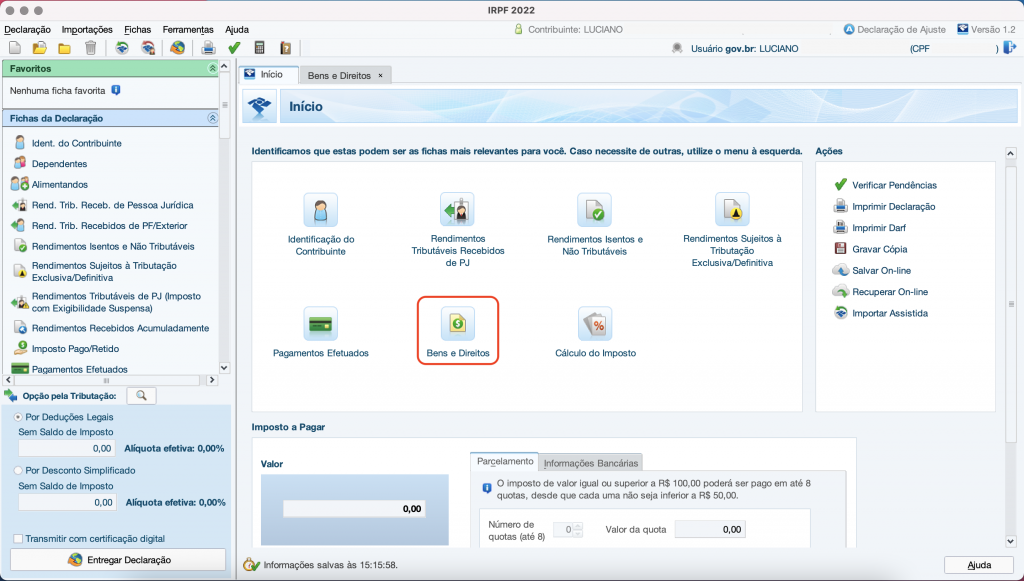

- Antes de mais nada, abra o Programa Gerador da Declaração (PGD) do IRPF 2022; em seguida, clique no botão “Bens e Direitos”:

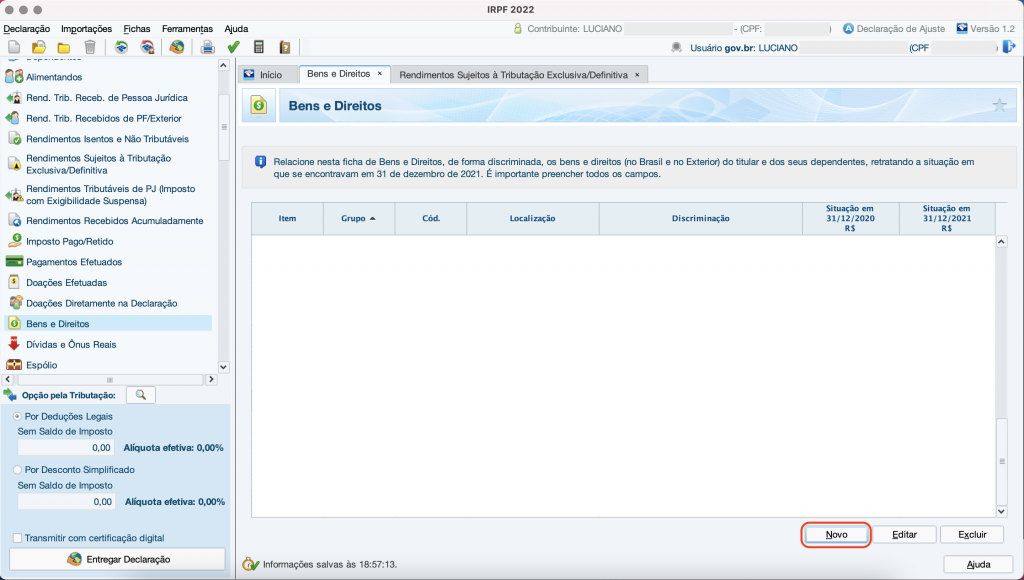

- Logo após, clique no botão “novo”, localizado no rodapé para adicionar um novo ativo:

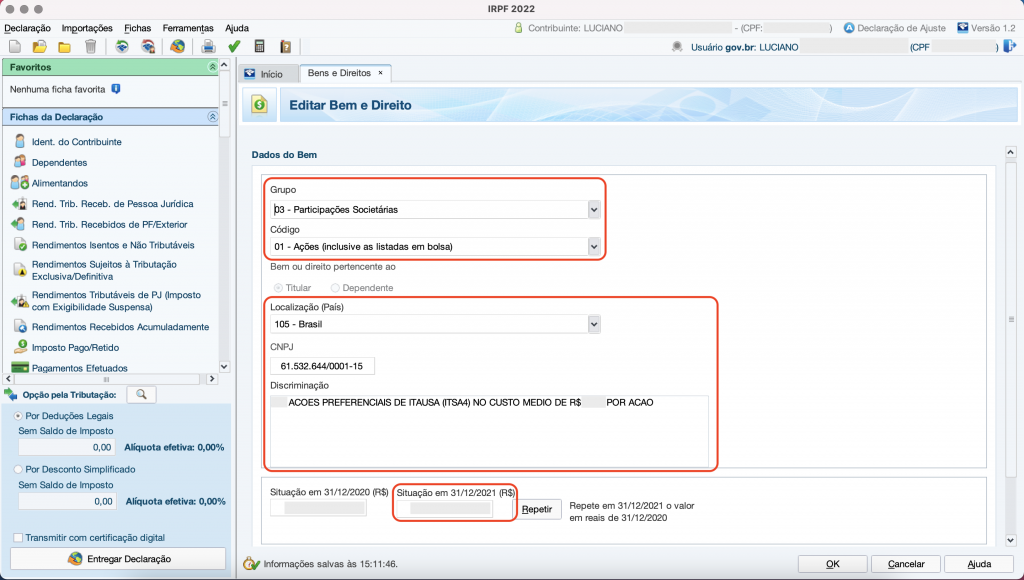

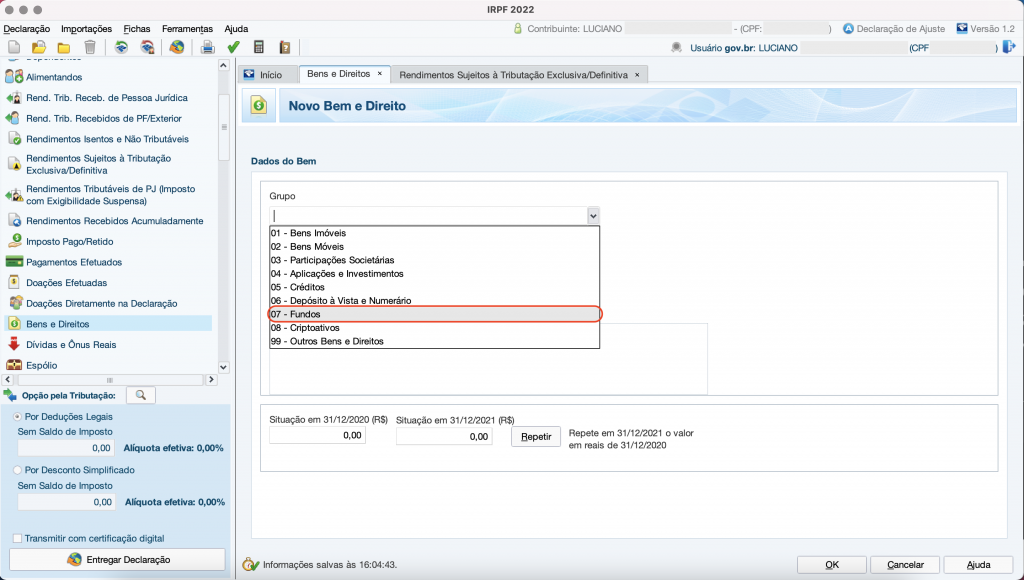

- Posteriormente, preencha os campos obrigatórios. São eles: Grupo (03 – Participações Societárias), Código (01 – Ações), Localização/País (105 – Brasil), CNPJ da empresa (que você pode encontrar no portal da B3, Informe de Rendimentos ou na seção de Relacionamento com os Investidores da empresa), Discriminação (onde você deve mencionar o número de ações que possui e o custo médio pelo qual elas foram adquiridas; a indicação da corretora pela qual as ações foram adquiridas nesse campo é uma informação opcional, mas recomendada).

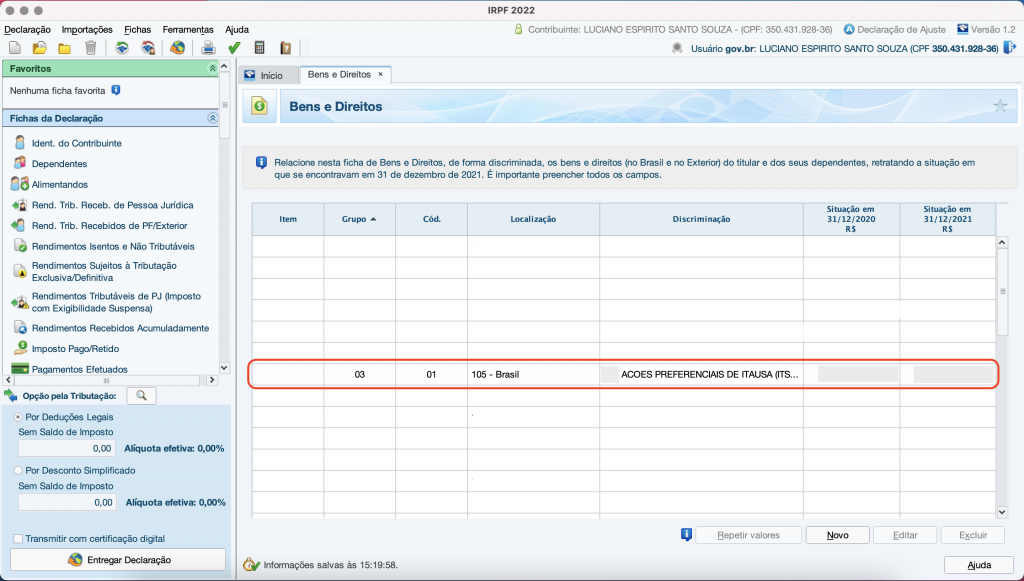

- Por fim, clique OK e a lista será atualizada com o ativo adicionado.

Logo que tiver preenchido esta ficha, caso ainda não esteja com o Informe de Rendimentos em mão, deverá obtê-lo para incluir as demais informações na Declaração de Ajuste Anual do IRPF 2022.

Localizando o Informe de Rendimentos das ações para o IRPF 2022

Em seguida, para o restante das informações será necessário o Informe de Rendimentos, provido pelo banco escriturador das ações, que é o responsável por emitir este documento.

A saber: a maioria das empresas brasileiras têm como banco escriturador o Itaú ou o Bradesco, salvas exceções.

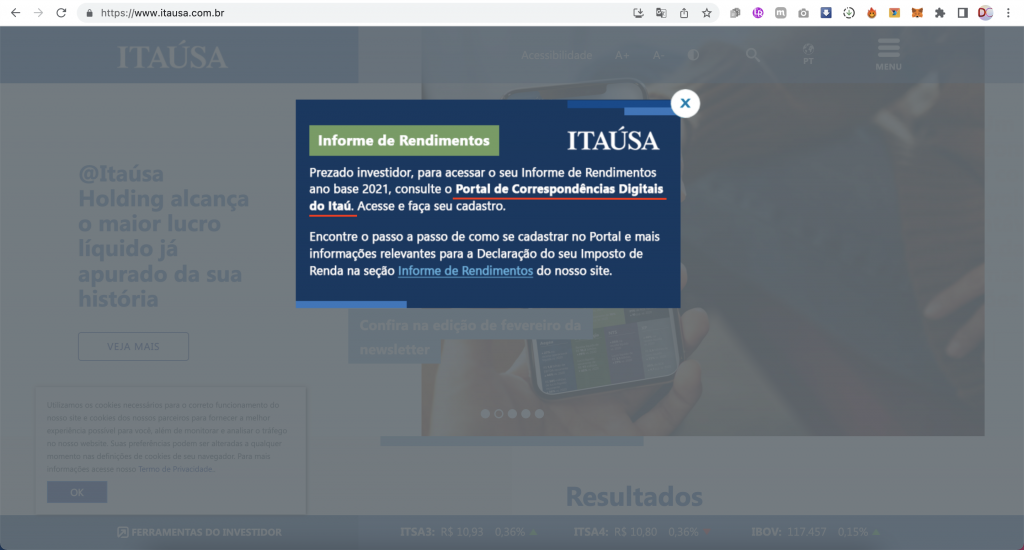

- Para identificar o banco escriturador, é possível fazê-lo pelo site da B3 ou acessando o portal de Relacionamento com Investidores (RI) da empresa. Para exemplificar, iremos considerar a ITAÚSA (ITSA3/ITSA4).

- Entrando no portal de RI da Itaúsa durante o período de IR, uma janela pop-up aparece, indicando que o Informe de Rendimentos pode ser adquirido através do Portal de Correspondências Digitais do Itaú.

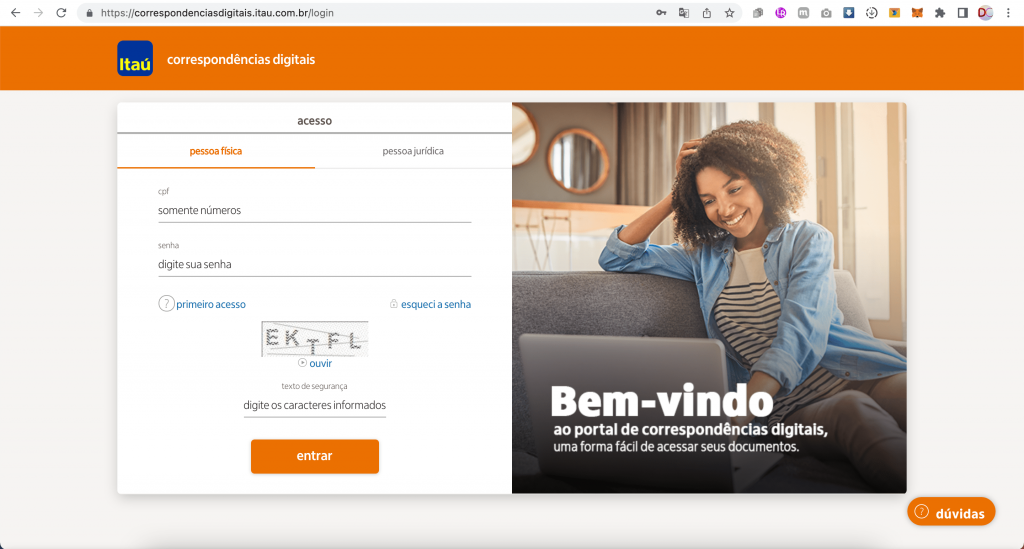

- Posteriormente, faça login no portal ou, caso seja sua primeira vez acessando o site, crie sua conta. Não é necessário ser correntista do banco escriturador para acessá-lo.

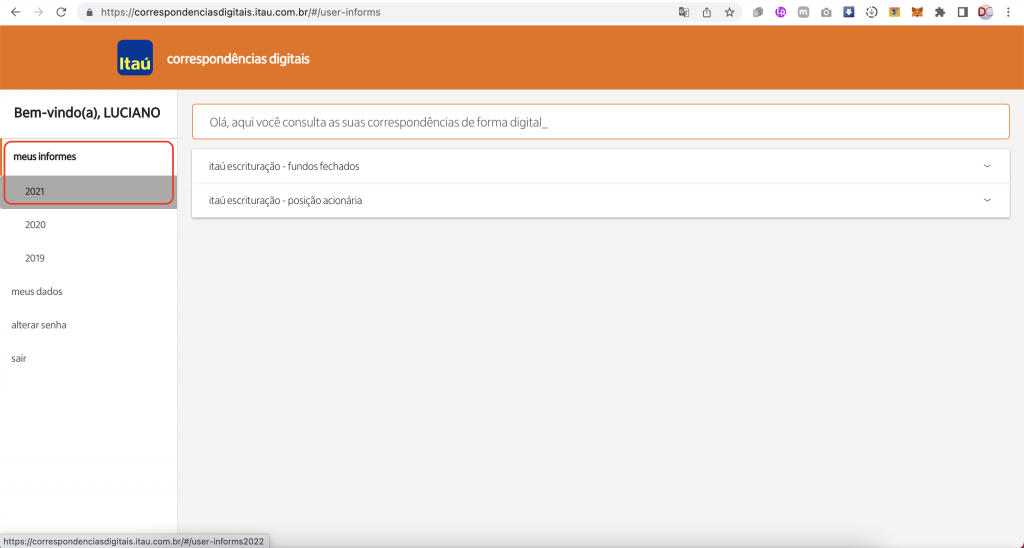

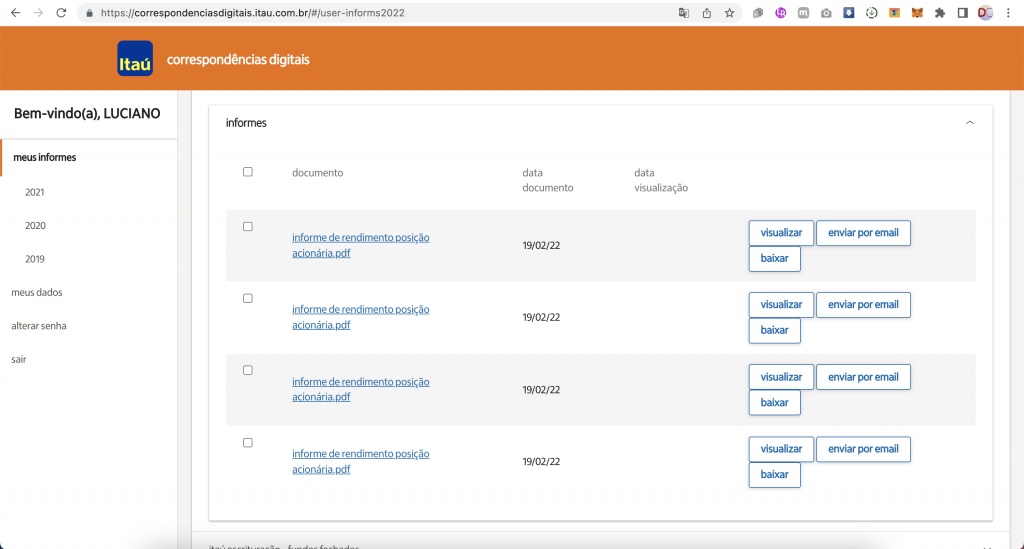

- Logo após, clique no menu “Meus Informes > 2021” no canto esquerdo:

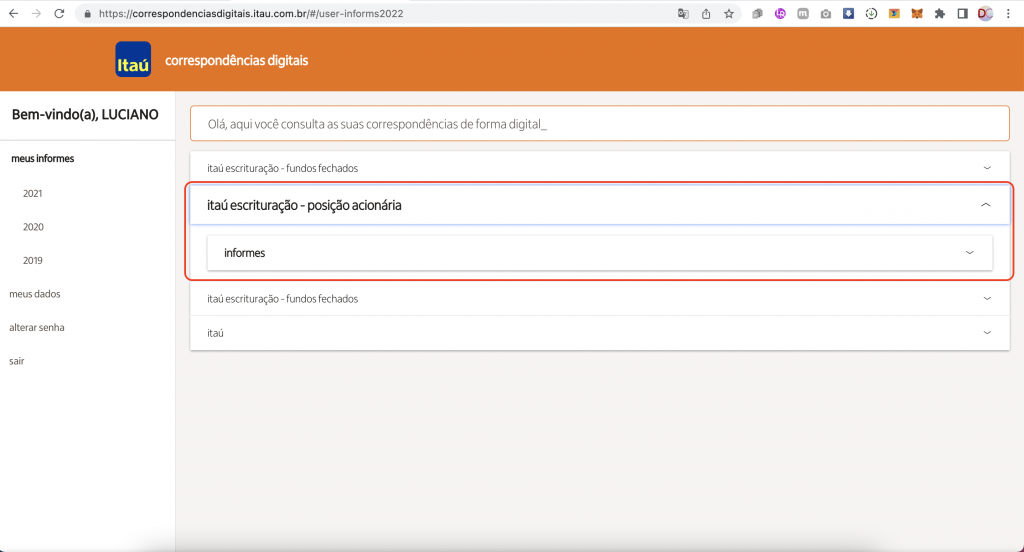

- Então, selecione “posição acionária” e depois “informes” para que sejam mostrados os documentos emitidos pelo banco escriturador ao acionista:

- Posteriormente, os documentos estarão disponíveis para visualização ou download:

Identificando as informações do Informe de Rendimentos

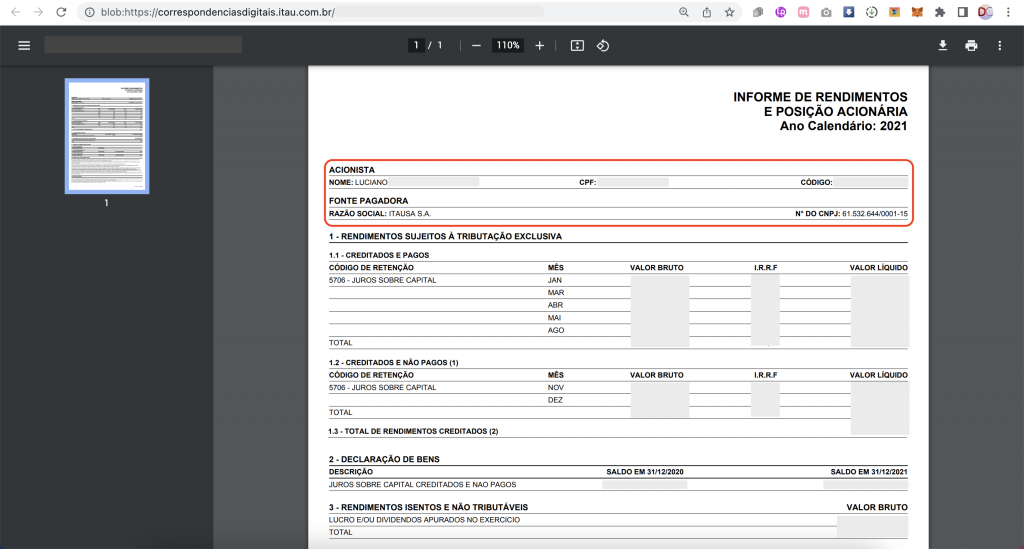

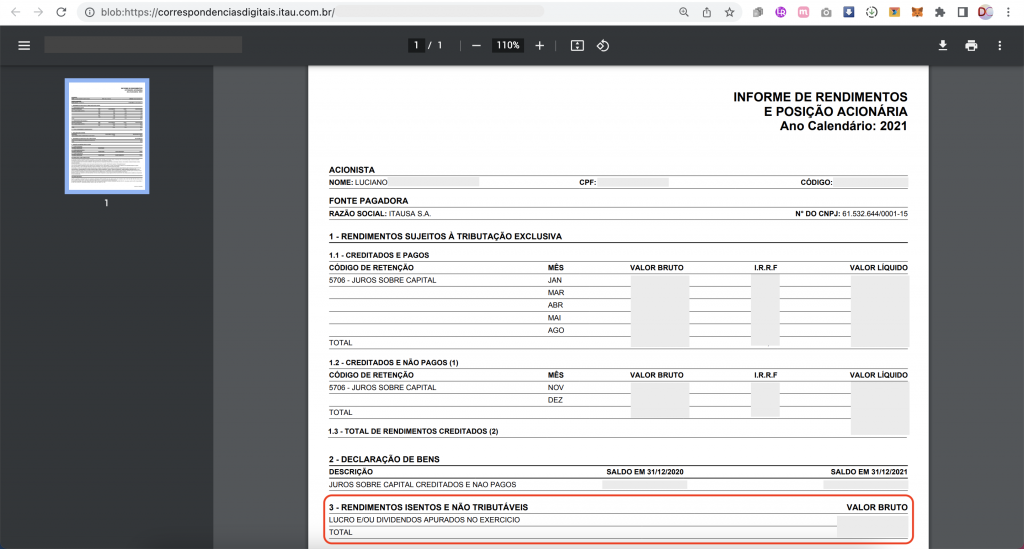

No momento em que tiver acesso ao Informe de Rendimentos das ações, note que o documento deverá constar:

- Seus dados pessoais, como nome completo e CPF; assim como a razão social da empresa e seu CNPJ:

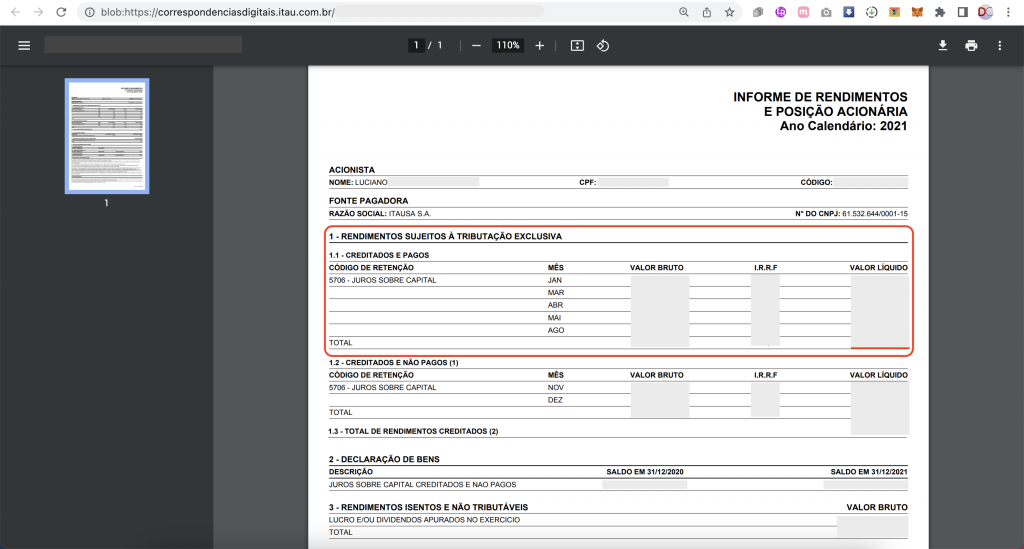

- Os “Rendimentos Sujeitos à Tributação Exclusiva” geralmente se referem aos Juros sobre Capital Próprio (JCP). Os creditados e pagos são os que a empresa anunciou e efetivamente creditou na conta dos acionistas até 31/12:

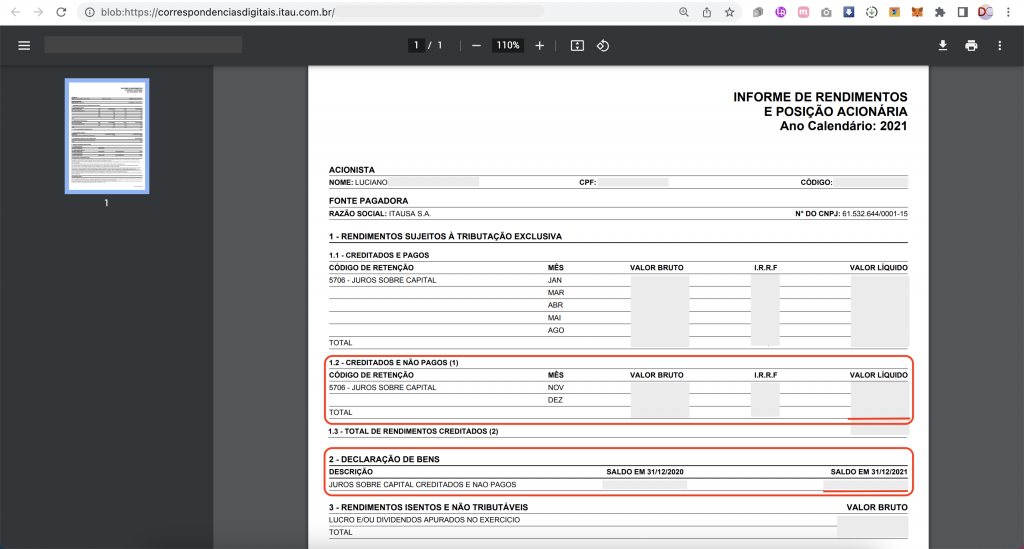

- Por outro lado, os rendimentos considerados “creditados e não pagos” são os que a empresa anunciou antes de 31/12, mas não houve o crédito efetivo do valor aos acionistas no mesmo ano:

- Em contrapartida, os “Rendimentos Isentos e Não Tributáveis” são os dividendos distribuídos durante o ano:

Declarando os JCPs pagos em 2021 no IRPF 2022

Anteriormente, você conheceu o Informe de Rendimentos de uma ação e identificou os dados que nele constam; contudo, chegou a hora de incluir estes dados na declaração do IRPF 2022:

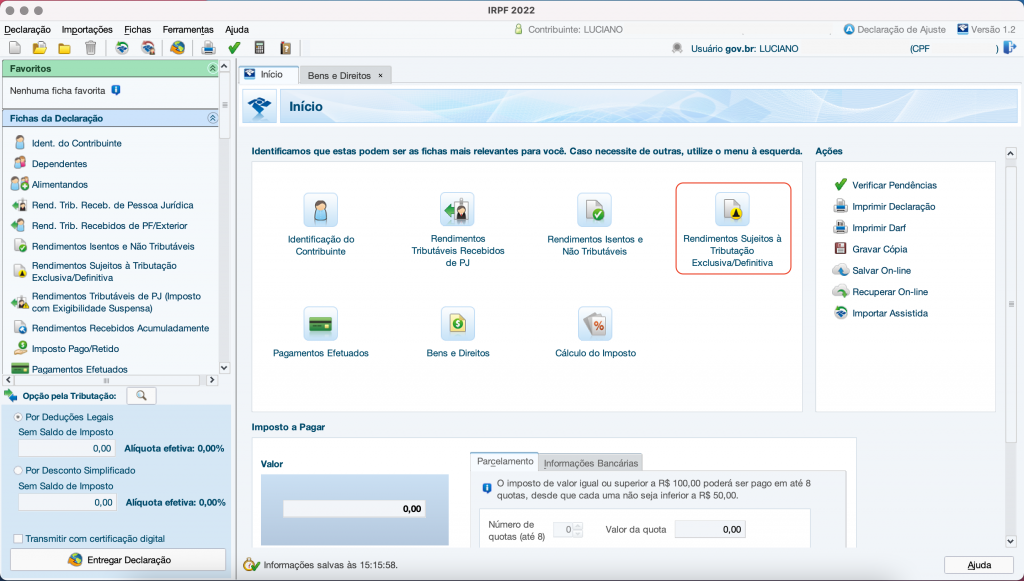

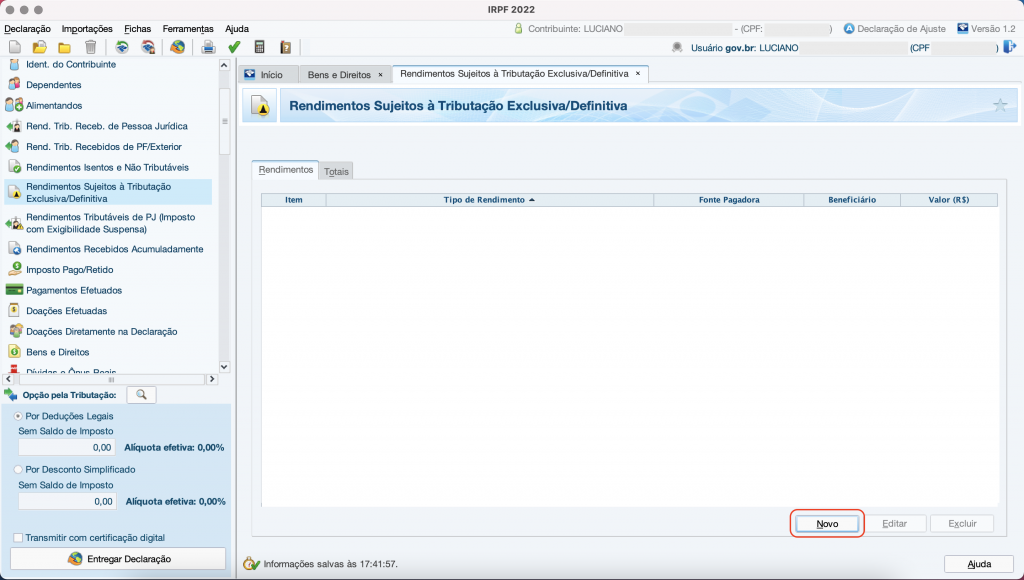

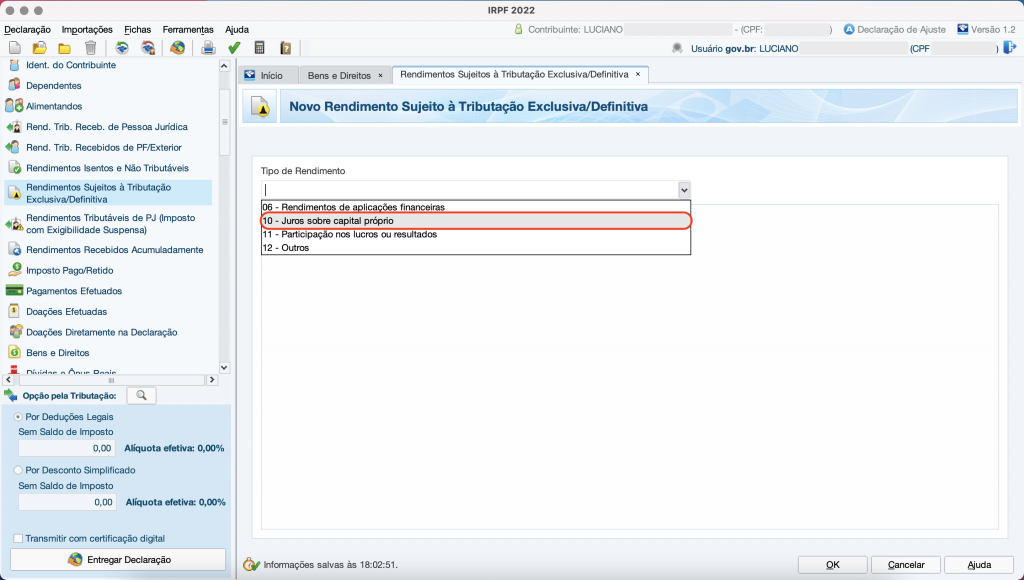

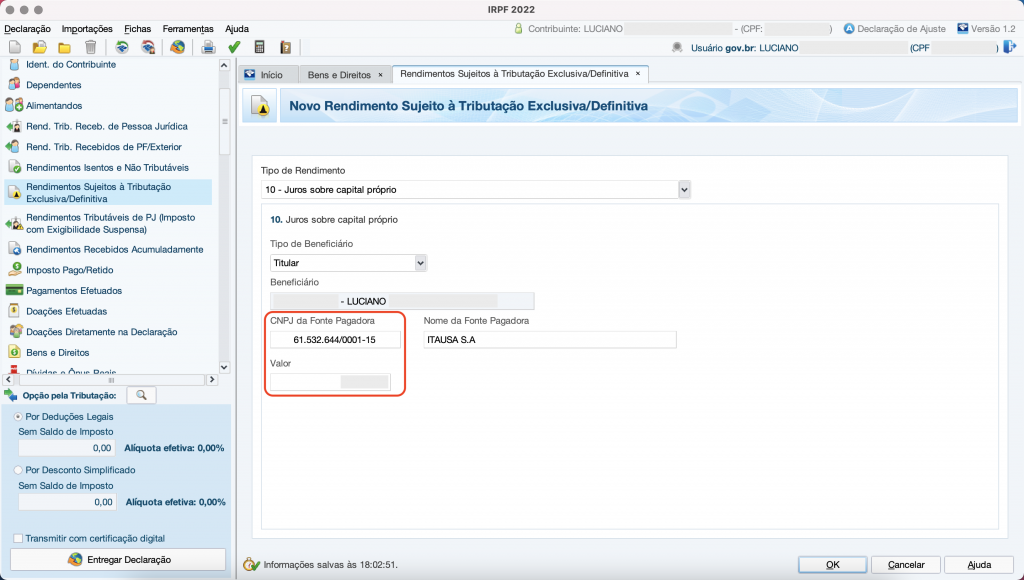

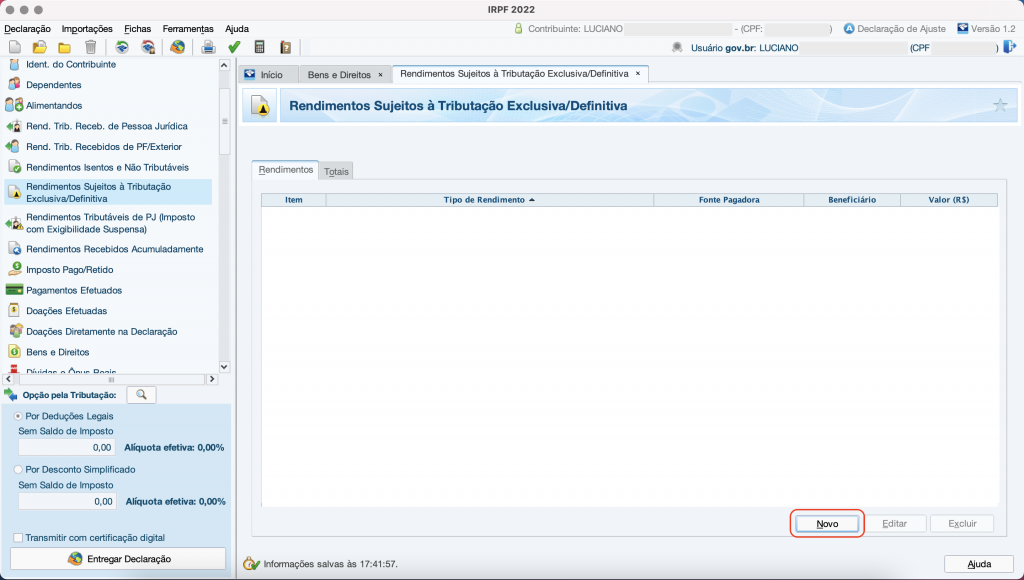

- No Programa do Imposto de Renda, acesse a ficha “Rendimentos Sujeitos à Tributação Exclusiva” conforme destacado abaixo:

- Em seguida, clique na opção “Novo” que consta no rodapé para adicionar um novo rendimento:

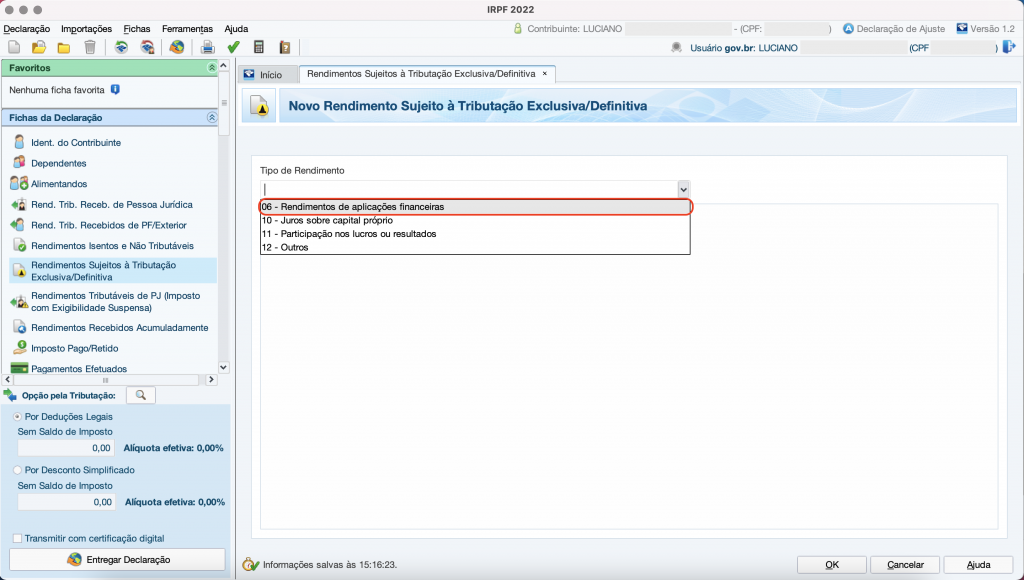

- Escolha, portanto, a opção “10 – Juros sobre capital próprio”:

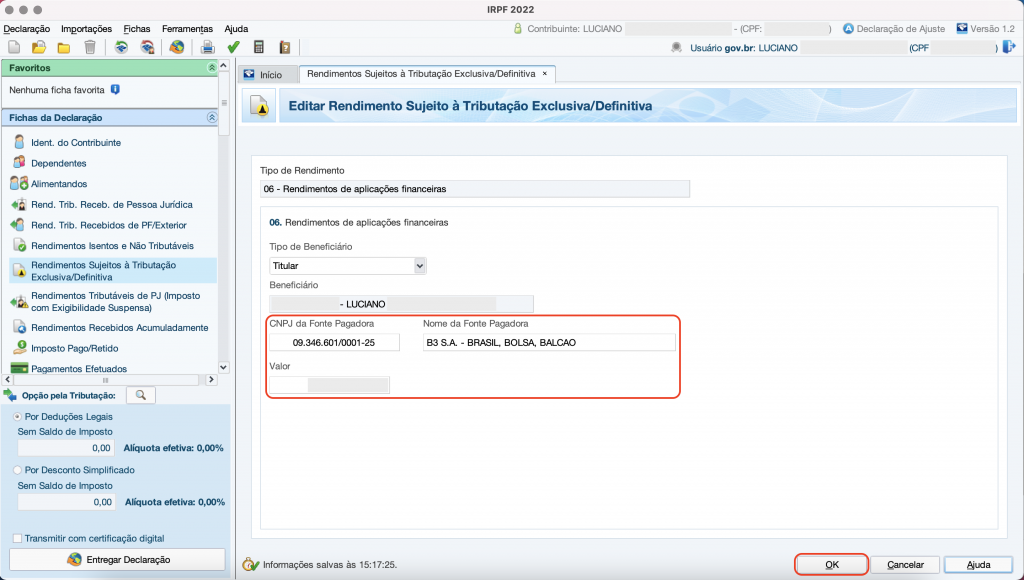

- Logo após, confirme se o rendimento é do titular ou de um dos dependentes cadastrados e insira o CNPJ da fonte pagadora (informação contida do Informe de Rendimentos) e o valor apresentado como total líquido no documento; por fim, aperte OK:

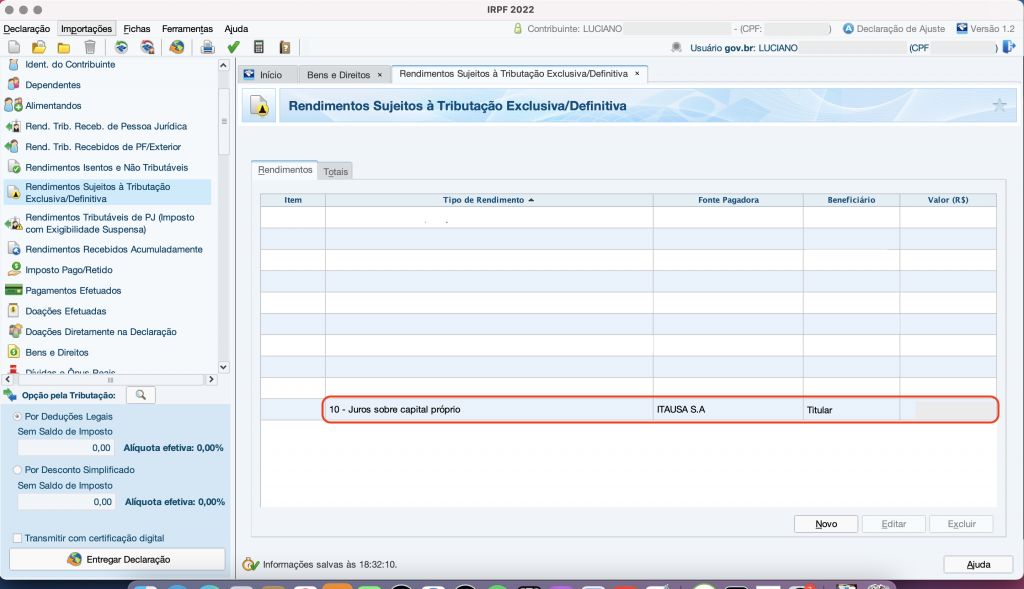

- Por fim, a informação deverá constar na lista de rendimentos:

Declarando JCPs não pagos em 2021 no IRPF 2022

Muitas vezes as empresas anunciam que haverá a distribuição dos Juros sobre Capital Próprio, mas não efetivam o pagamento até 31/12, deixando esta promessa de pagamento a seus investidores para o ano seguinte.

Portanto, estes direitos que os acionistas têm devem ser manifestados na ficha Bens e Direitos:

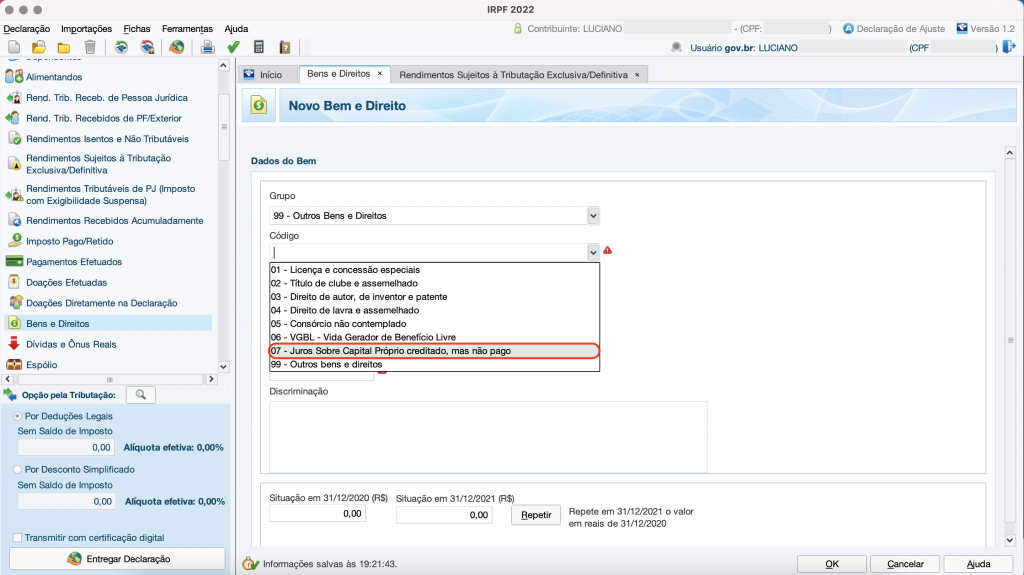

- Acesse a ficha Bens e Direitos no Programa do Imposto de Renda:

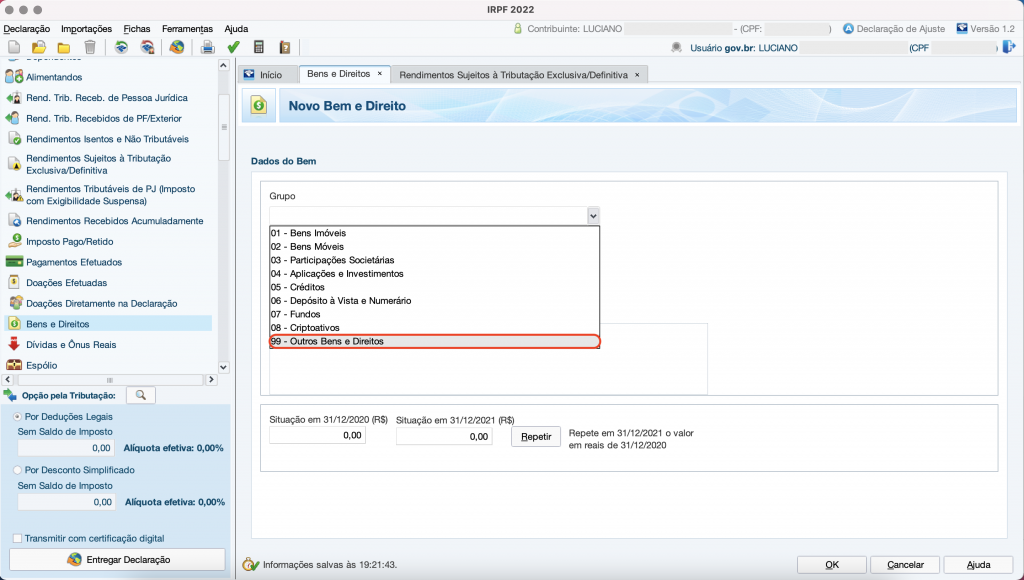

- Logo após, escolha o grupo “99 – Outros Bens e Direitos”:

- Então, selecione o código “07 – Juros sobre Capital Próprio creditado, mas não pago”:

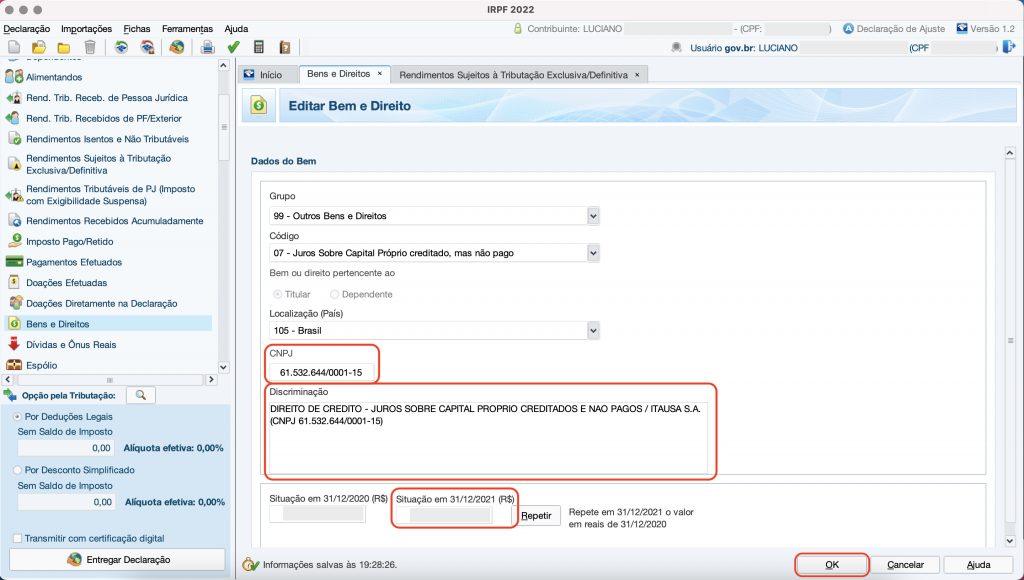

- Por fim, preencha o CNPJ da empresa, a discriminação do direito e o valor total líquido, e clique em OK:

Informando os dividendos pagos em 2021

Diferentemente dos Juros sobre Capital Próprio que tem o Imposto de Renda retido na fonte, os lucros e dividendos pagos pelas empresas aos acionistas são isentos da cobrança de IR, portanto:

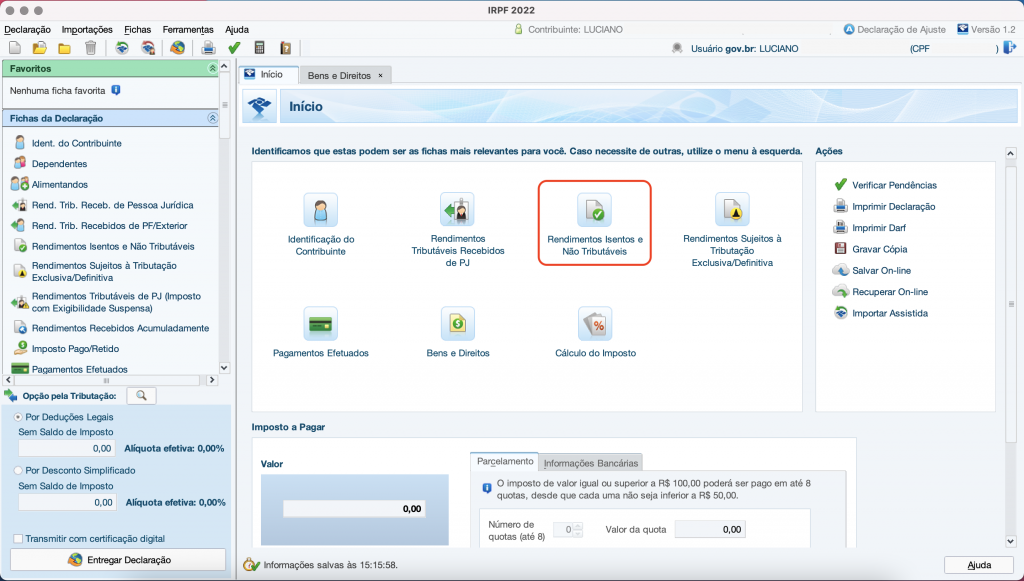

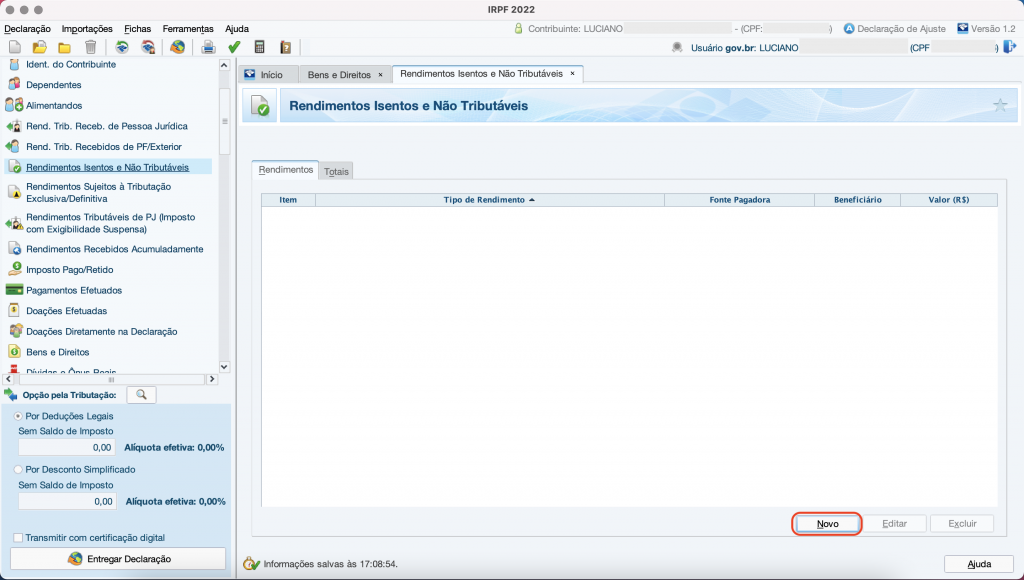

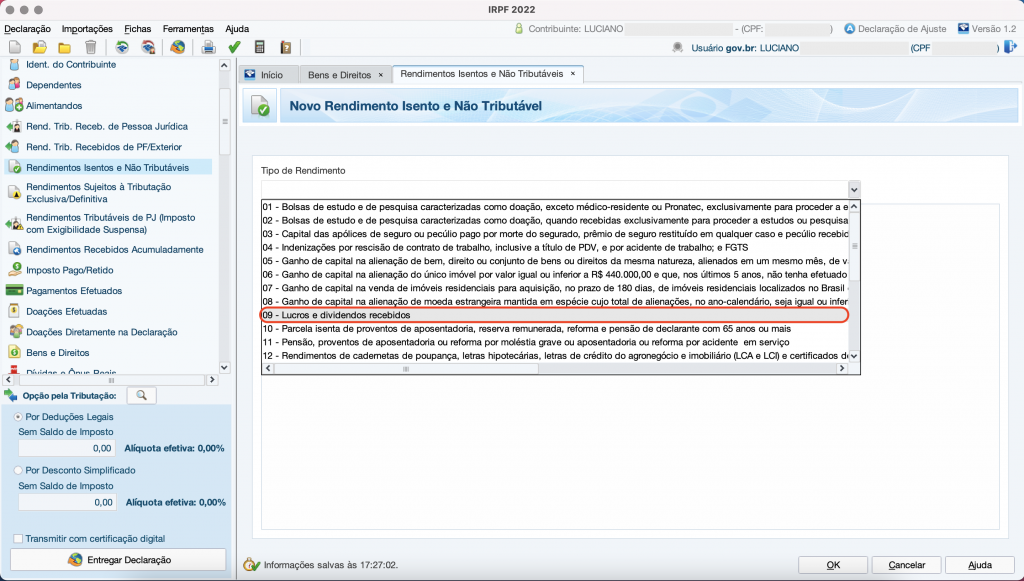

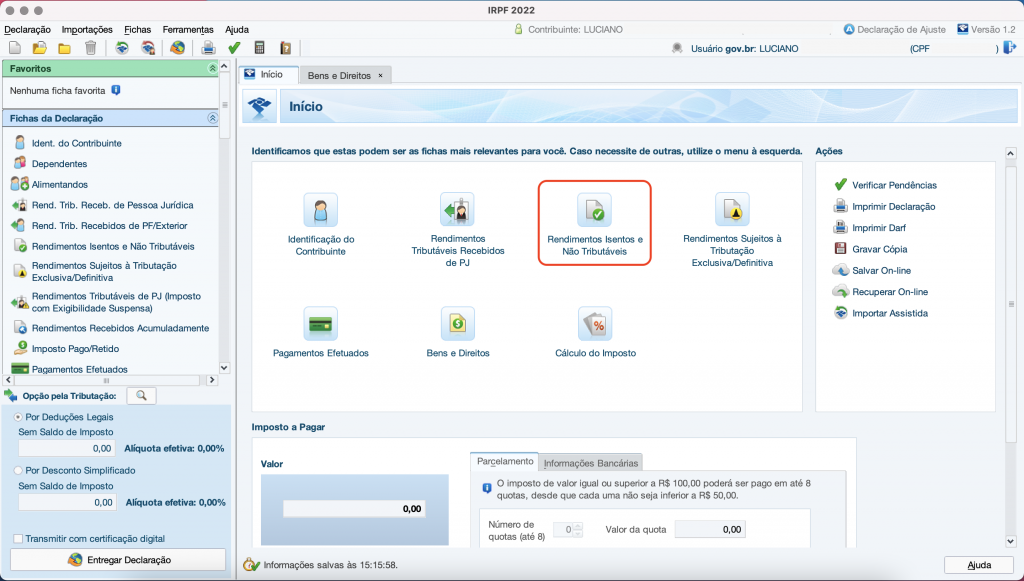

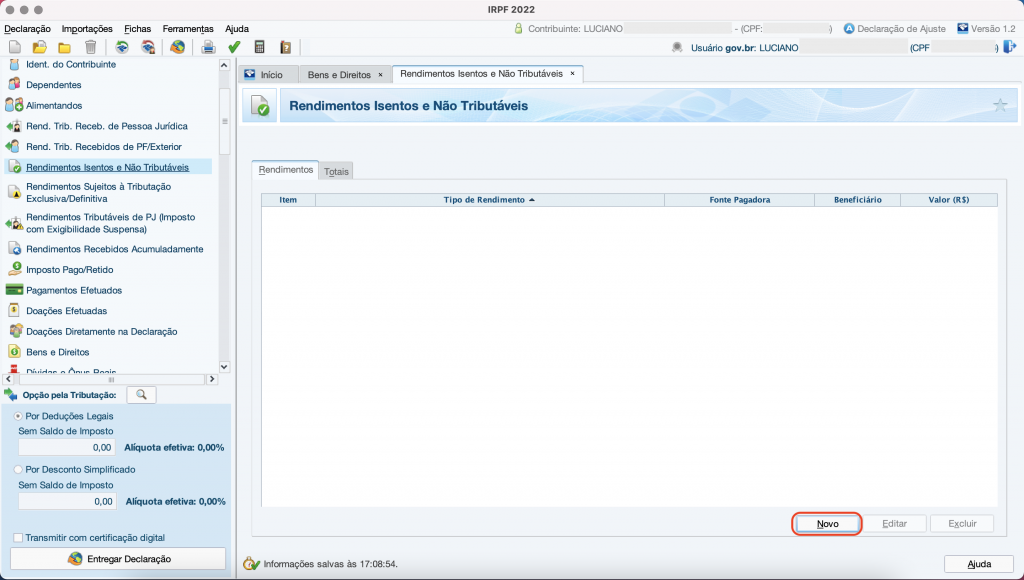

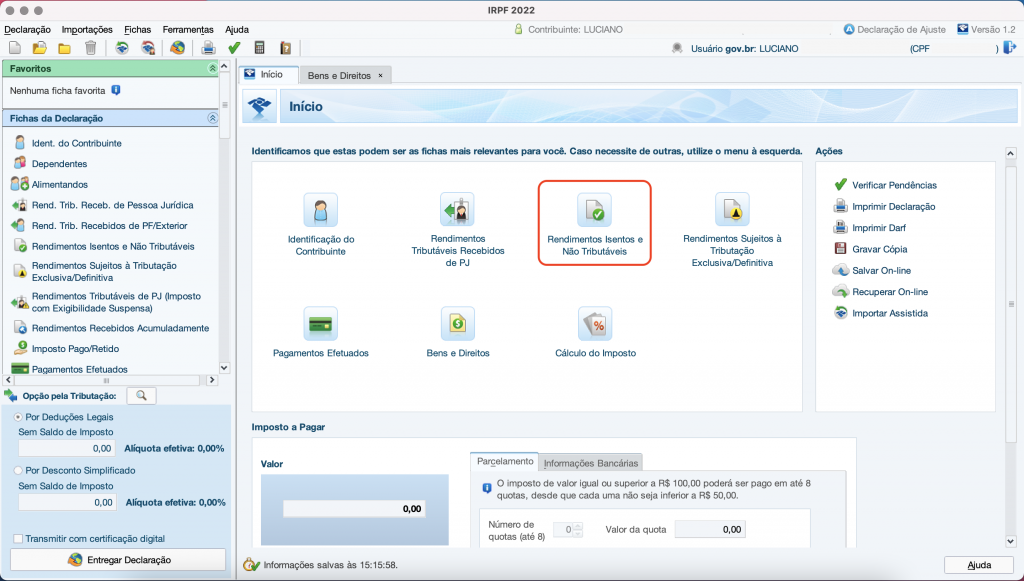

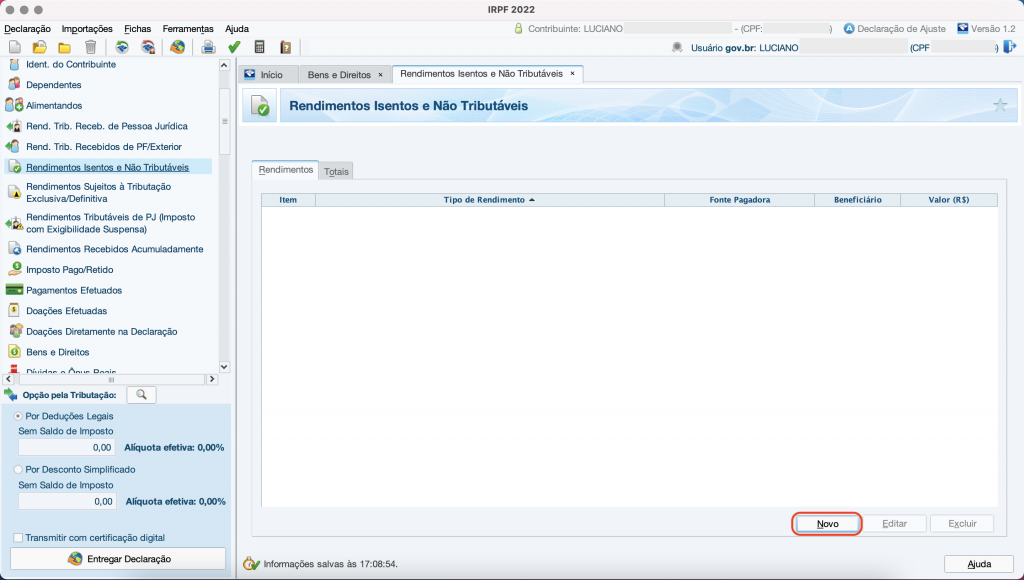

- Primeiramente, acesse a ficha “Rendimentos Isentos e Não Tributáveis”:

- Em seguida, clique no botão “novo”, localizado no rodapé para adicionar um novo rendimento:

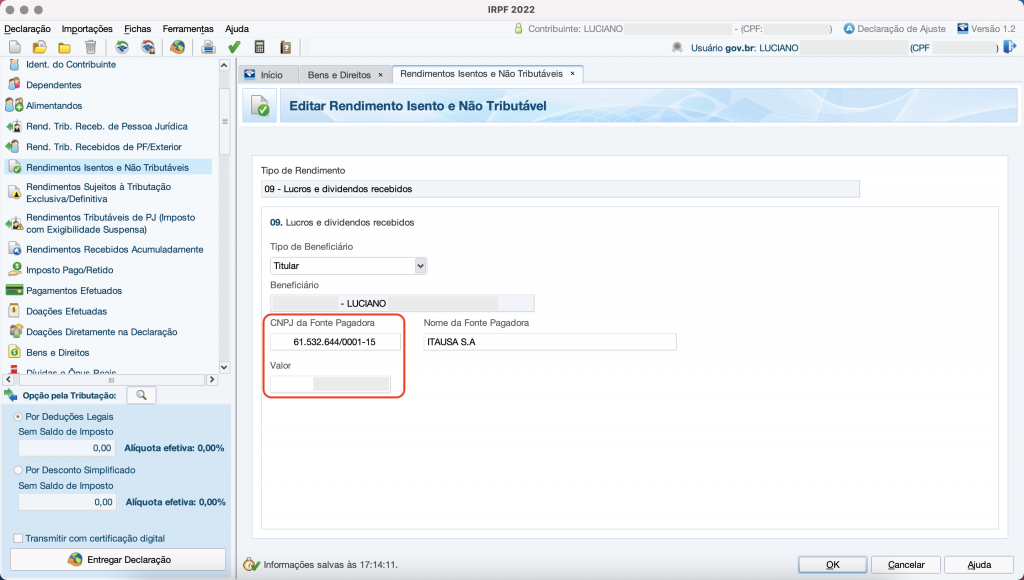

- Logo após, escolha o tipo de rendimento “09 – Lucros e dividendos recebidos”:

- Posteriormente, preencha o CNPJ da empresa e o valor que consta no Informe de Rendimentos e clique em OK, no rodapé da página:

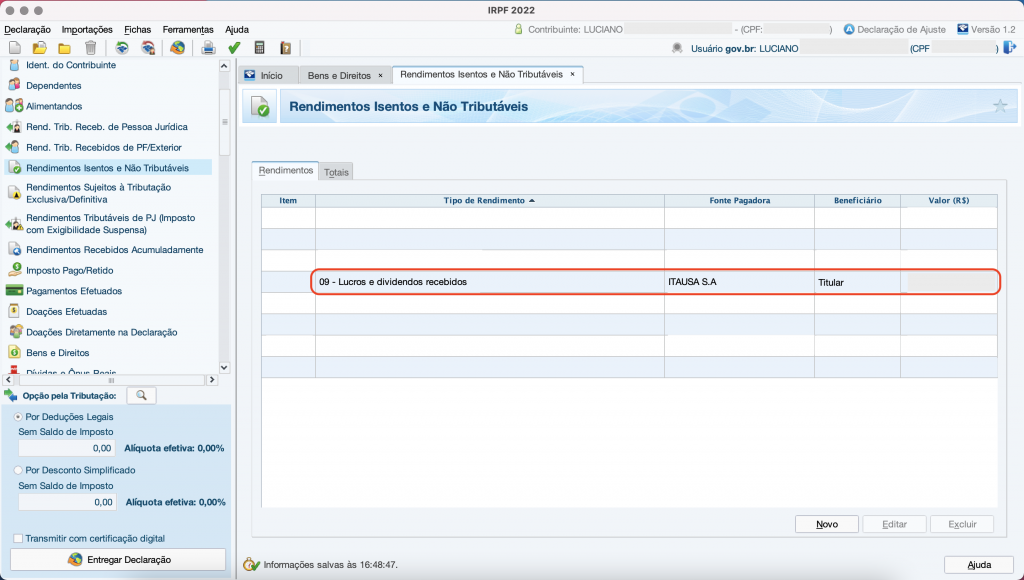

- Então, a inclusão deverá constar na lista de rendimentos:

Declarando vendas até R$ 20 mil/mês no Imposto de Renda

As ações possuem uma regra de isenção de imposto: a cada mês, é possível vender até R$ 20 mil na categoria swing trade (compra e venda em dias diferentes) e não precisar pagar o imposto de 15% sobre o lucro aferido.

No entanto, as vendas na categoria day trade (compra e venda no mesmo dia) não entram nessa regra. A venda de ETFs e BDRs também não possui regras de isenção.

Tendo as notas de corretagem das vendas em mãos:

- Em primeiro lugar, acesse a ficha “Rendimentos Isentos e Não Tributáveis”:

- Ao passo que a lista de rendimentos aparecer, clique no botão “Novo” para adicionar uma nova fonte de rendimentos:

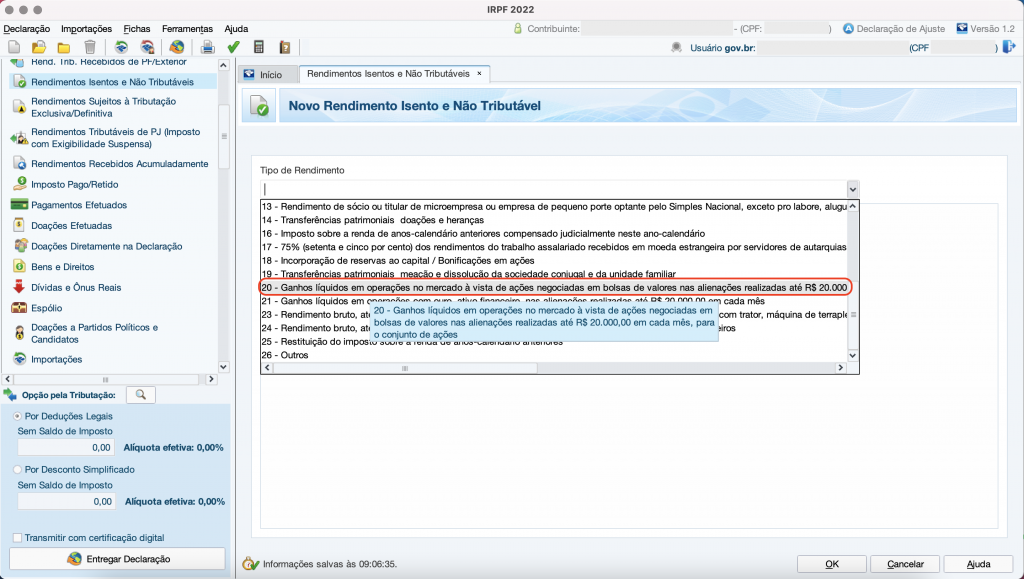

- Em seguida, selecione o código “20 – Ganhos líquidos em operações no mercado à vista de ações negociadas em bolsas de valores nas alienações realizadas até R$ 20.000,00 em cada mês, para o conjunto de ações”:

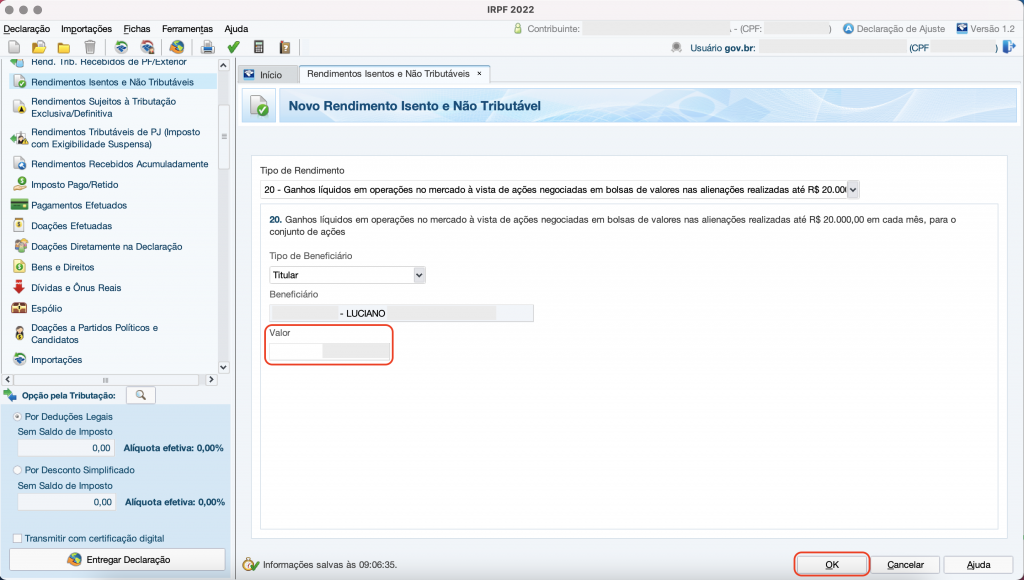

- Então, o ganho de capital isento deverá ser informado no campo “Valor”. Logo após, clique OK para confirmar:

Informando os resultados em vendas acima de R$ 20 mil/mês

Conforme informamos no item anterior, vendas de até R$ 20 mil no mesmo mês em ações no swing trade são isentas do pagamento de Imposto de Renda.

Por outro lado, vendas realizadas acima do limite devem ser informadas na divisão de Renda Variável da Declaração de Ajuste Anual do IRPF 2022.

Vale lembrar que, em caso de lucros aferidos com as vendas acima do limite de isenção, o imposto sobre o ganho de capital já deverá ter sido recolhido através do pagamento de uma DARF, ou Documento de Arrecadação de Receitas Federais.

Se acaso surjam dúvidas sobre como preencher uma DARF, confira o ebook que preparamos com as instruções aqui.

Com as notas de corretagem das vendas em mãos, proceda da seguinte maneira:

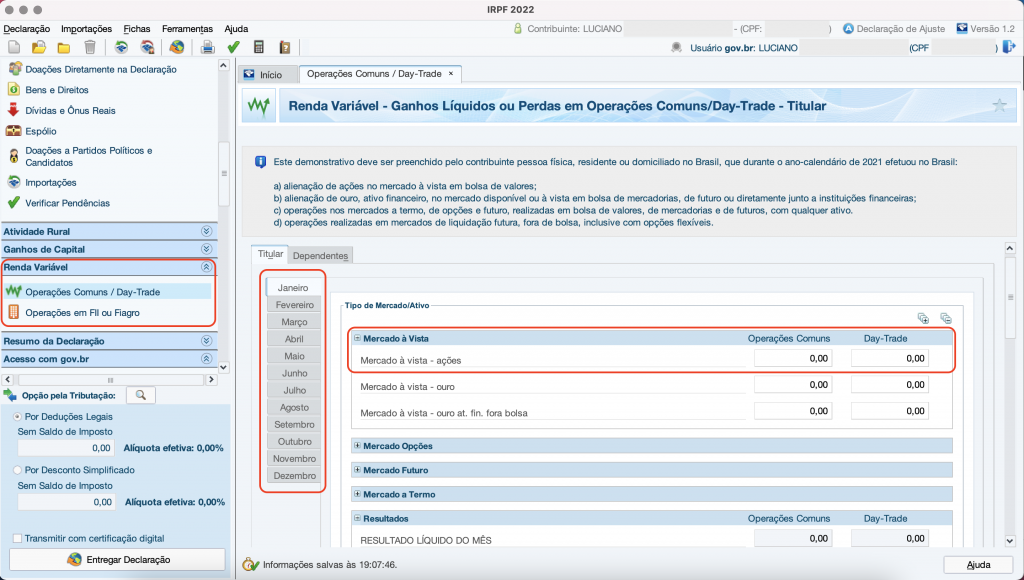

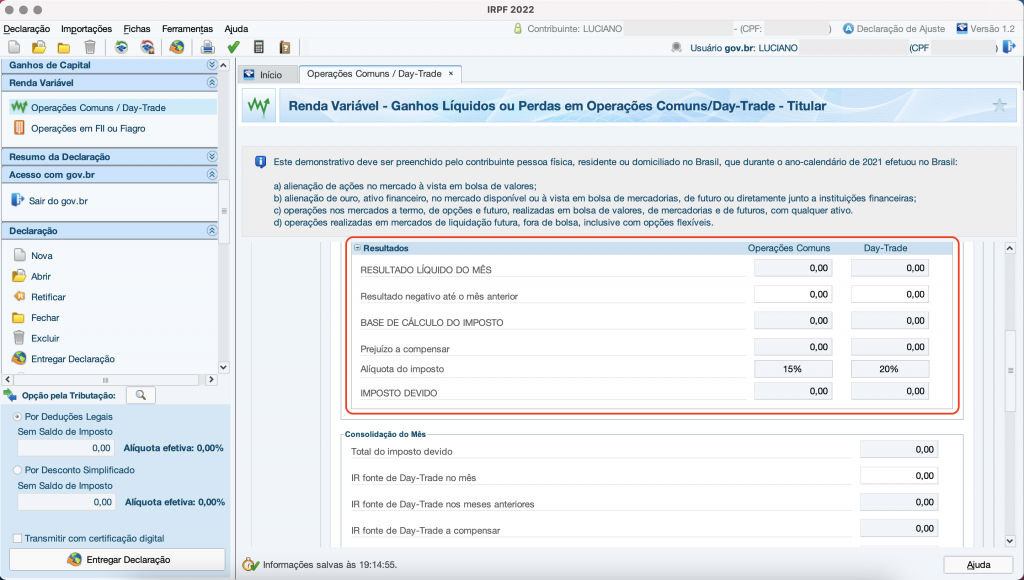

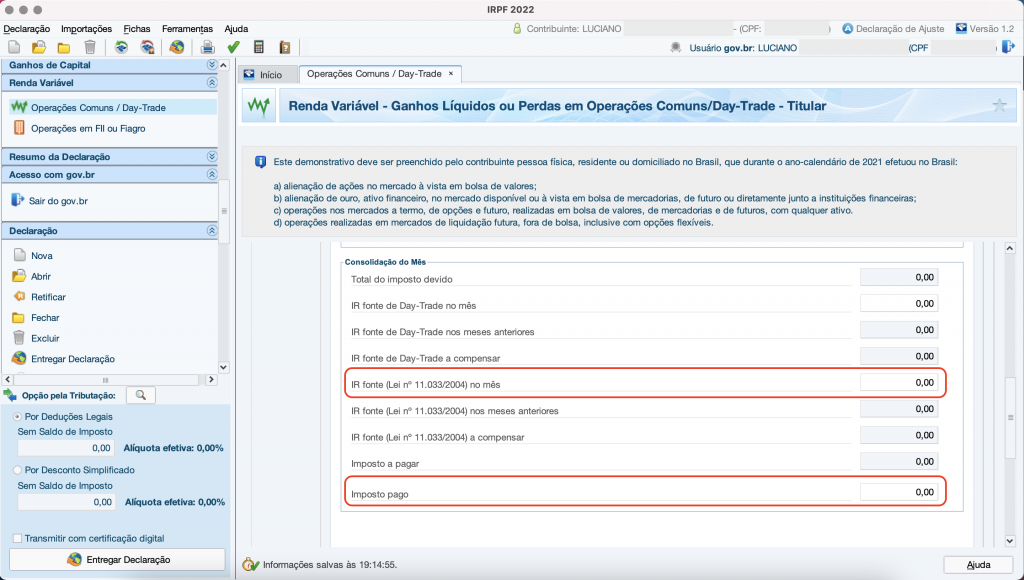

- Acesse a ficha “Operações Comuns/Day-Trade”. Ela terá no canto esquerdo os 12 meses do ano, para que os resultados sejam informados mês a mês. Na divisão “Mercado à Vista”, informe o resultado aferido no campo “Operações Comuns (Swing Trade)” ou “Day Trade”. Caso tenha tido prejuízo na venda, sinalize o valor com o símbolo de negativo:

- O Programa deverá fazer o cálculo do imposto devido automaticamente. Além disso, caso tenha tido algum prejuízo acumulado no ano anterior para ser abatido no ano seguinte, ele deve ser informado no mês de janeiro no campo “Resultado negativo até o mês anterior”:

- Depois, em “Consolidação do Mês”, com base nas informações que constam nas notas de corretagem sob a nomenclatura “I.R.R.F”, deve ser informado qual foi o imposto recolhido na fonte, que também é conhecido como “dedo-duro”. O valor recolhido à Receita através das DARFs deverá então ser informado no campo “Imposto pago”.

- Por fim, repita o processo para os meses em que houve venda de ações.

Manifestando ações bonificadas no Imposto de Renda

A empresa que estamos utilizando de exemplo neste tutorial, Itaúsa, bonificou seus investidores na proporção de 5% sobre as ações em carteira em 23/12/2021.

Além do nosso exemplo, dez outras companhias fizeram a mesma coisa com seus acionistas, e a lista completa você pode conferir neste link.

Para declarar corretamente as ações bonificadas:

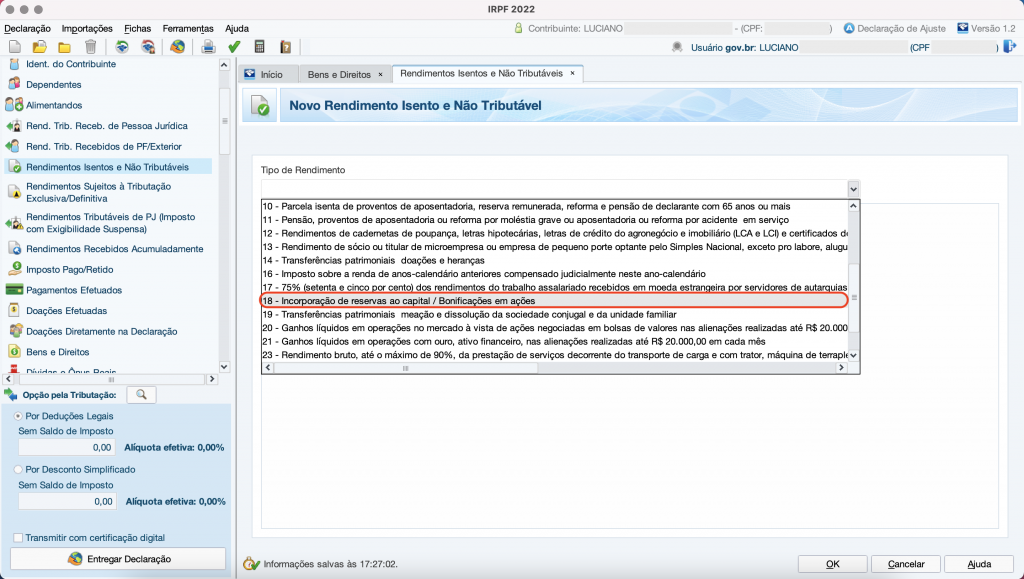

- Primeiramente, acesse a ficha “Rendimentos Isentos e Não Tributáveis”:

- Logo após, clique em “Novo” para adicionar uma nova fonte de rendimento:

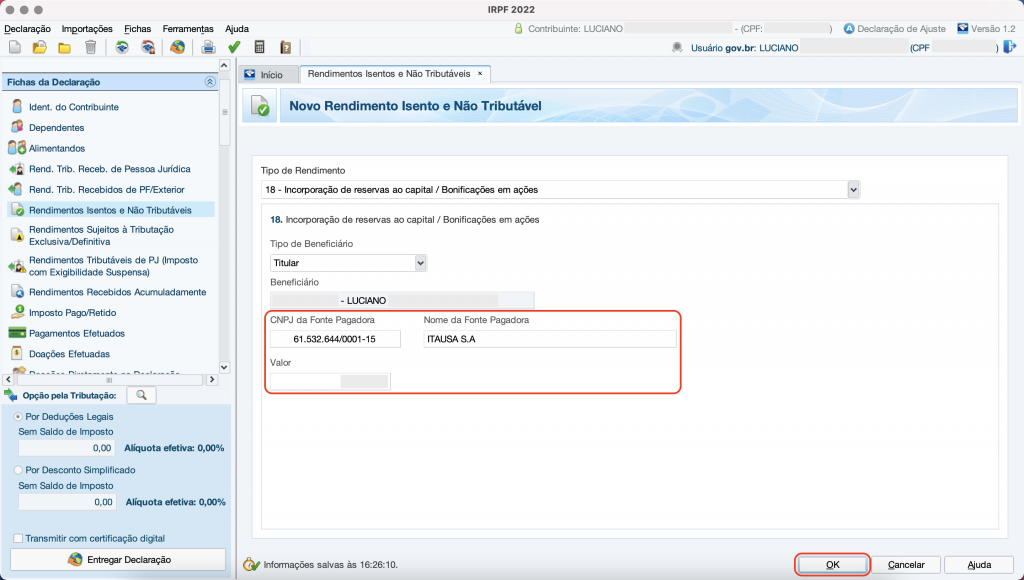

- Em seguida, selecione o código “18 – Incorporação de reservas ao capital / Bonificações em ações”:

- Então, indique o CNPJ da empresa e o valor das ações bonificadas e clique “OK” para confirmar. Tenha em mente que o valor contábil das ações bonificadas é diferente do valor de balcão (ou o valor da negociação no dia) e deve ser checado na área de RI da companhia.

Informando sobras de bonificação de ações

No caso da Itaúsa, a cada 20 ações da empresa que o investidor possuía em 20/12/2021, ele recebeu uma nova ação bonificada, a valor contábil de R$ 18,89.

No entanto, caso o número de ações em carteira não fosse múltiplo de 20, ele receberia a fração equivalente em dinheiro, na conta de sua corretora de valores.

Por exemplo: Luciano possui 30 ações de Itaúsa em 20/12/2021, e recebe o direito a 1,5 ações bonificadas. No entanto, como 1,5 não é um número inteiro, ele recebe 1 ação bonificada e a fração recebe em dinheiro (0,5 = R$ 9,44).

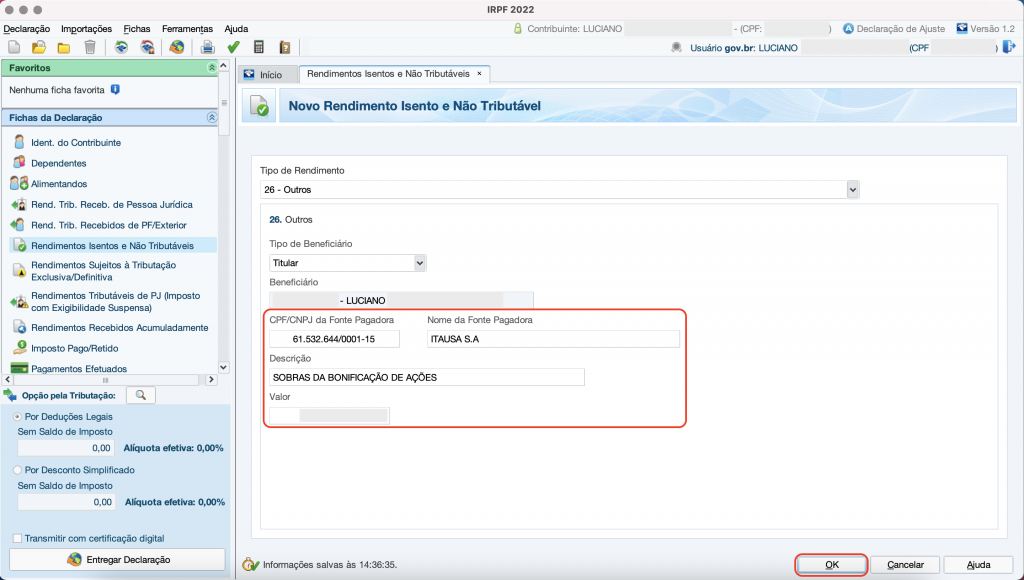

Da mesma forma, haverá a necessidade de informar à Receita as sobras bonificadas no IRPF 2022:

Portanto, nesses casos, a declaração deverá ser feita da seguinte maneira:

- Ainda na ficha “Rendimentos Isentos e Não Tributáveis”, clique no botão “Novo”:

- Então, selecione a opção “26 – Outros”:

- Em seguida, preencha o CNPJ da empresa, a discriminação do rendimento e o valor pago pela fração e clique em “OK”.

Etapa 11: Declarando rendimento obtido pelo empréstimo de ações

Caso você tenha disponibilizado suas ações para aluguel em sua corretora, também deverá declarar o rendimento obtido com o empréstimo dos ativos.

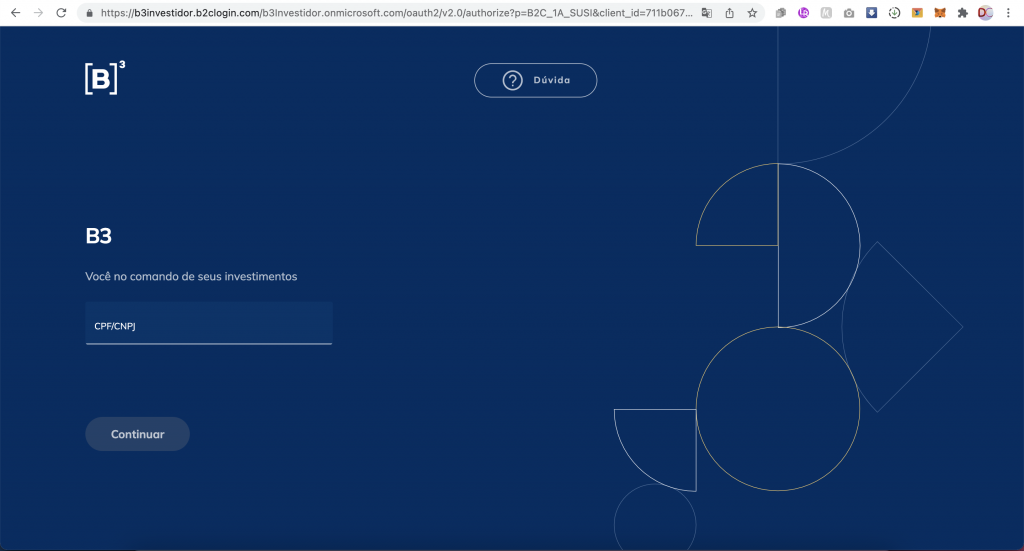

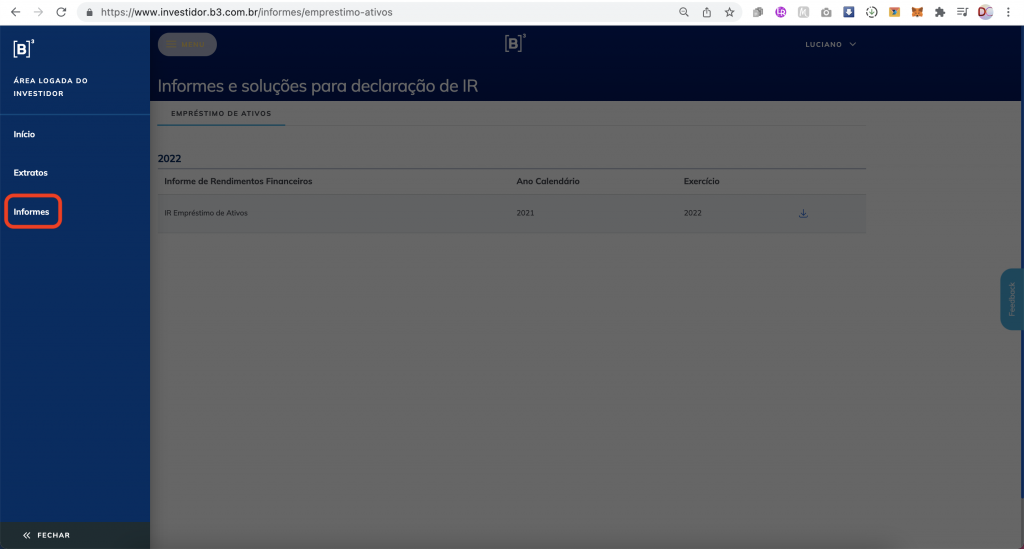

O Informe de Rendimentos neste caso deverá ser obtido pela Área de Investidor da B3:

- Primeiramente, entre no site oficial da plataforma e insira CPF e senha cadastrados:

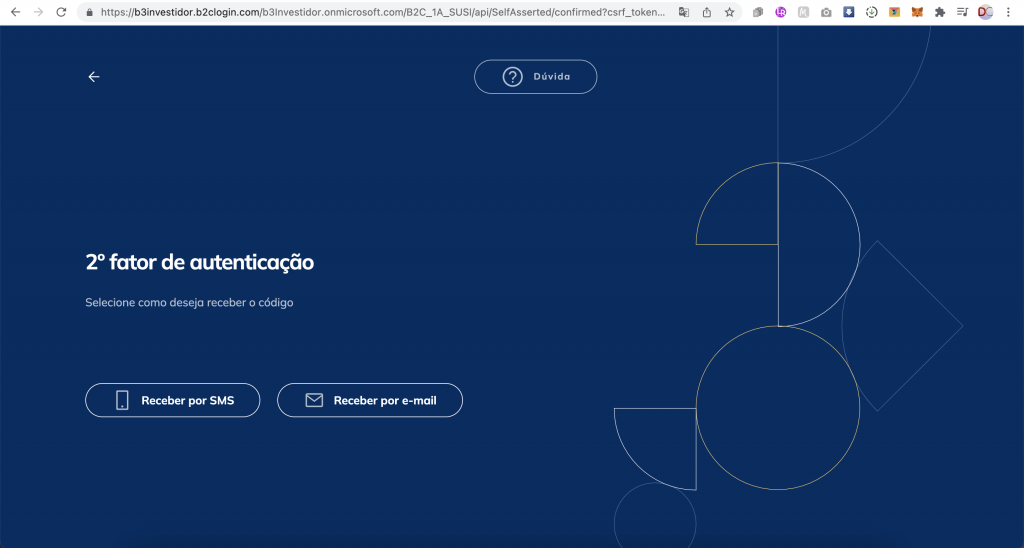

- A B3 habilitou o acesso em duas etapas por motivos de segurança, portanto selecione o modo por onde virá o código de acesso (SMS no celular ou via e-mail cadastrado):

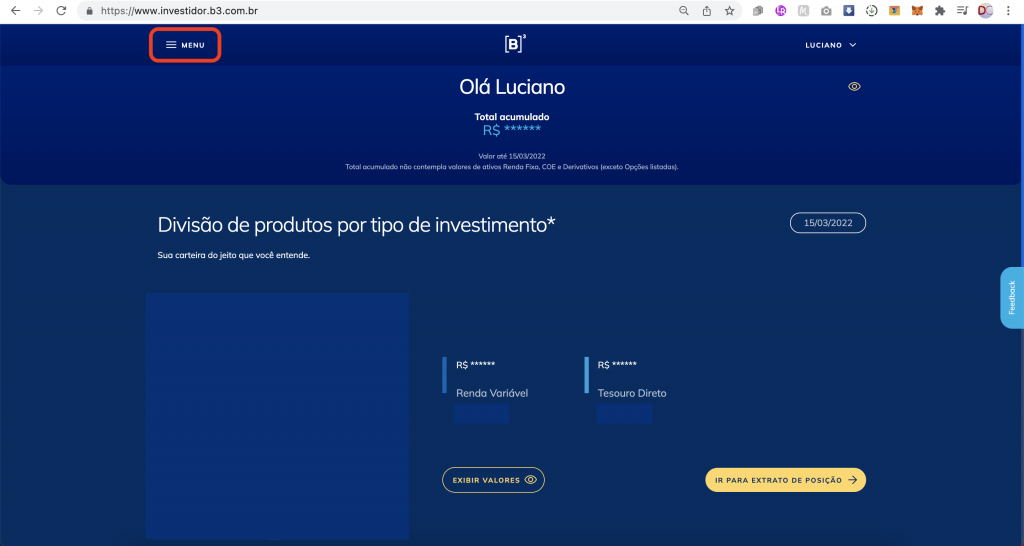

- Em seguida, clique no “Menu”, que se encontra no canto superior esquerdo, para acessar as opções disponíveis; e posteriormente, na opção “Informes”:

- Posteriormente, clique na opção de “Informes”:

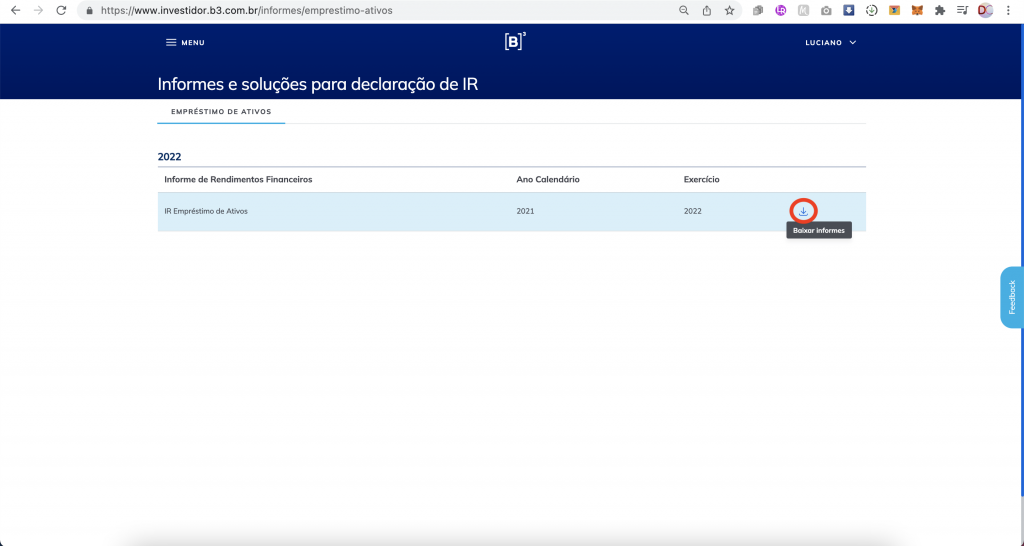

- Então, o Informe aparecerá disponível; dessa maneira clique no botão “Baixar informes” para realizar o download:

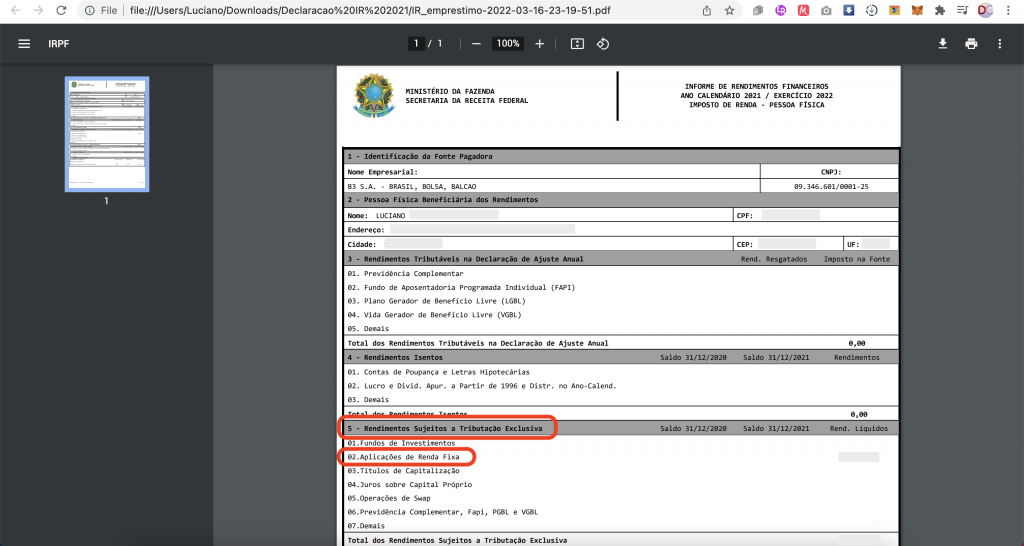

- Confira seus dados pessoais e note que a informação dos valores recebidos deverá constar no item “5 – Rendimentos Sujeitos à Tributação Exclusiva”:

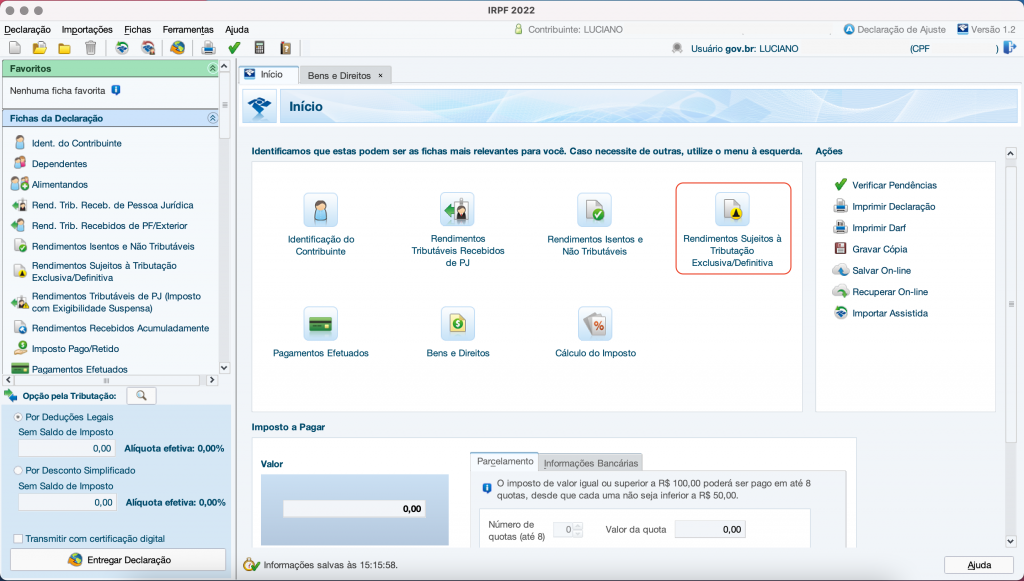

- No Programa do Imposto de Renda, acesse a ficha “Rendimentos Sujeitos à Tributação Exclusiva” conforme abaixo:

- Em seguida, clique no botão “Novo” para adicionar um novo rendimento:

- Escolha, então, a opção “06 – Rendimentos de aplicações financeiras”:

- Por fim, preencha o CNPJ contido no Informe de Rendimentos e o valor contido no documento e clique em “OK”:

“Tenho medo de errar na hora de declarar o Imposto de Renda. E agora?”

Se você já fazia sua declaração antes, mas ainda não possuía ações, ou se é sua primeira vez com o IRPF 2022 e ficou perdido (a), não se preocupe.

Preparamos esses posts para te auxiliar na declaração do IRPF 2022:

- Como fazer o backup da Declaração do Imposto de Renda e Recibo de Entrega do IRPF 2021 (tutorial passo-a-passo);

- 10 dicas valiosas de organização para declarar seu Imposto de Renda;

- 3 dicas essenciais para quem é MEI;

- Como declarar Renda Fixa:

- Como declarar Renda Variável:

- FIIs;

- BDRs;

- ETFs.

- Como declarar Criptoativos (Criptomoedas: Bitcoin, Ether/Ethereum, BNB).

Contudo, se na hora de prestar contas com o Leão você travou na frente do seu computador, não se preocupe.

Preparamos uma série especial de aulas teóricas e práticas sobre o Imposto de Renda, que já está no ar em nossa plataforma.

Para ministrá-las, convidamos Jhonny Martins, um especialista em contabilidade para investidores para preencher a declaração e mostrar na prática como se faz.

Jhonny é vice-presidente do SERAC Contabilidade, advogado e estrategista tributário com duas décadas de experiência no currículo.

Em sua finclass, ele explica a lógica que tem por trás da Declaração do Imposto de Renda; além disso, ele segue o passo-a-passo da declaração de cada classe de ativos no IRPF 2022 para que não surjam mais dúvidas.

Não só a declaração de Imposto de Renda te faz pagar menos impostos quando bem-feita, como também pode fazer você receber de volta parte dos impostos pagos durante o ano anterior.

Assine já a Finclass e não deixe de assistir às aulas de Jhonny Martins, uma autoridade quando a questão é Imposto de Renda para investidores.

11 comments