A renda fixa é uma modalidade de investimentos extremamente versátil. Nela é possível encontrar títulos de diferentes riscos, prazos, rentabilidades, emissores, entre outras características que tornam essa classe de ativos extremamente diversa.

Entre essas divisões, estão também os títulos que possuem características de longo prazo e é exatamente nesse tipo de investimento que vamos focar nesse artigo.

Confira a seguir tudo o que você deve saber sobre a renda fixa no longo prazo e como investir nos ativos com essa característica da melhor maneira.

O que são os investimentos de longo prazo?

Antes de mais nada, é importante que a gente defina o conceito de longo prazo nos investimentos.

De modo geral, são considerados investimentos de longo prazo aqueles que possuem duração ou que são adquiridos com o objetivo de serem mantidos por no mínimo 5 anos ou mais.

Portanto, quando falamos de renda fixa no longo prazo, estamos falando de ativos que possuem vencimento com esse prazo de cinco ou que ao menos você pretende segurar por esse período.

Vantagens e desvantagens da renda fixa no longo prazo

Assim como qualquer outra estratégia de investimento, investir na renda fixa no longo prazo reúne uma série de vantagens e desvantagens. Confira a seguir algumas das principais.

Vantagens da renda fixa no longo prazo

- Efeito dos juros compostos

A principal vantagem de investimentos no longo prazo de modo geral é poder aproveitar o efeito bola de neve dos juros compostos. Afinal, a renda fixa também é afetada pelo efeito de juros sobre juros.

Portanto, quanto mais tempo você mantém um investimento, mais oportunidade você dá para que o seu dinheiro renda cada vez mais sobre ele mesmo. Sendo assim, seu retorno vai se multiplicando ao longo dos anos.

- Aumento de patrimônio de forma segura e consistente

Esse efeito dos juros compostos promove, principalmente quando falamos de renda fixa, um aumento de patrimônio de forma segura e consistente.

Afinal, como você já deve saber, os investimentos de renda fixa são aqueles em que você já sabe a taxa de retorno contratada antes de investir. Portanto, é possível uma certa previsibilidade sobre quanto o seu dinheiro vai render ao longo dos anos, sendo uma ótima opção para o longo prazo.

- Desenvolvimento de disciplina nos investimentos

Uma terceira vantagem é que, ao longo dos anos, você vai criar uma grande disciplina nos investimentos. Afinal, deixar o seu dinheiro preso em determinado investimento é um teste muito grande para a sua mentalidade.

Sendo assim, caso você vença essa tentação, tem tudo para se tornar um investidor de sucesso na questão emocional.

Desvantagens da renda fixa no longo prazo

- Baixa liquidez

Quando se investe para o longo prazo, geralmente os títulos vão oferecer uma melhor rentabilidade. Em contrapartida, eles têm como característica ter uma liquidez baixa. Afinal, para pagar esse bom retorno, o emissor geralmente vai exigir um prazo maior com o dinheiro em mãos.

Sendo assim, geralmente os títulos de longo prazo tem baixa liquidez, ou seja, você terá dificuldades para vender antes do vencimento e, se o fizer, terá que aceitar um valor menor do que realmente pagou por ele.

- Necessidade de disciplina e paciência

Outra desvantagem da renda fixa no longo prazo aparece principalmente para os investidores impacientes e indisciplinados. Afinal, como dissemos acima, os títulos com prazo maior costumam ter baixa liquidez.

Portanto, é necessário disciplina e paciência para segurá-los até o final sem se desfazer doa ativos. Isso porque você pode perder dinheiro em caso de venda antecipada.

Por isso, já vale o aviso de antemão: invista para o longo prazo apenas o dinheiro que você sabe que pode deixar aplicado pelo período estipulado no contrato. Caso contrário, há um grande risco de você fazer um mau negócio.

- Perda de oportunidades do momento

Outro ponto crucial sobre o fato de manter o dinheiro preso em determinado investimento é que esse montante não poderá ser usado para aproveitar as oportunidades que o mercado oferece.

Dessa forma, monte sempre uma carteira diversificada com opções de longo prazo e outras de curto prazo para poder aproveitar essas oportunidades que o mercado financeiro possibilita.

Quanto tempo até rentabilizar um investimento de longo prazo?

Em relação ao prazo, isso vai depender da classe de ativos. Quando falamos de renda fixa, o tempo para se rentabilizar o investimento vai estar associado justamente ao prazo estipulado no momento de investir.

Por exemplo: se você compra um CDB com duração de 5 anos, você terá que esperar esse período para conseguir a rentabilidade acordada. Comprou um título público com vencimento em 8 anos? Esse também será o prazo para ter o retorno integralmente.

A conclusão, portanto, é que na renda fixa esse prazo para rentabilizar um investimento é mais previsível.

Essa situação já não acontece, por exemplo, na renda variável. Afinal, investimentos como ações e fundos imobiliários, por exemplo, são considerados de longo prazo. Entretanto, as suas cotações variam bastante e podem ficar negativas por anos. Sendo assim, a renda fixa pode garantir mais previsibilidade.

Quantos investimentos de longo prazo você deve ter na carteira?

Esse ponto é algo muito pessoal e relacionado ao perfil de cada investidor e objetivos com os investimentos.

Antes de investir, é importante que você pense sobre a sua alocação e busque a ajuda de um especialista para refletir sobre qual é a melhor alocação da sua carteira.

Para não te deixar, porém, sem nenhuma informação específica, podemos usar como exemplo um vídeo gravado pelo Guilherme Cadonhotto, especialista em renda fixa na Spiti, para o canal do YouTube da Finclass.

No conteúdo, o especialista alerta para que os investidores tenham no máximo 30% da carteira de investimentos de renda fixa alocada em títulos de longo prazo.

Dessa forma, é possível evitar imprevistos e ficar descapitalizado por um longo período em virtude da falta de liquidez.

Quais são os melhores investimentos de renda fixa a longo prazo?

Agora que você já sabe as principais características de um investimento de renda fixa no longo prazo, vamos compartilhar algumas opções de títulos de longa duração que existem no mercado. Confira a seguir para conhecer mais.

1. Tesouro Direto

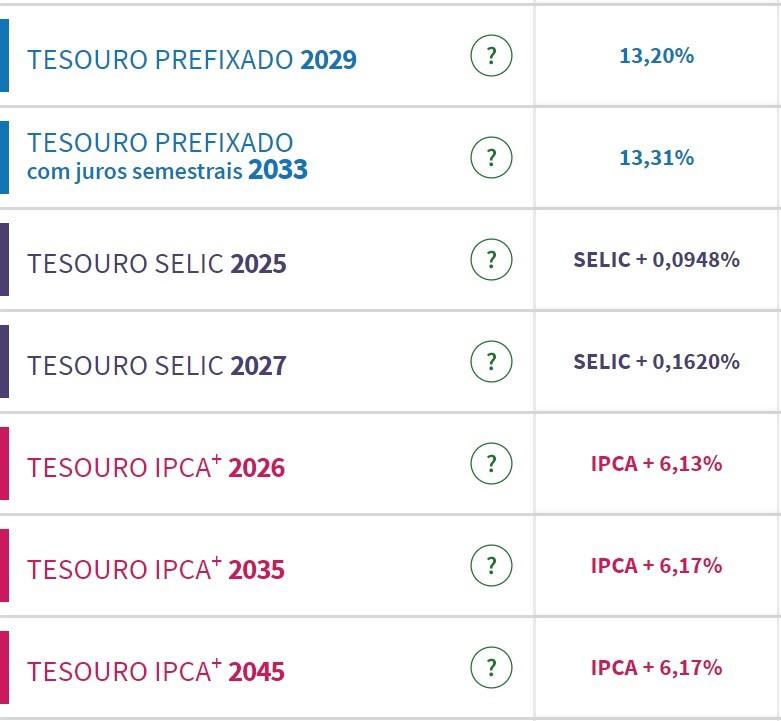

Os títulos do Tesouro Direto, apesar de possuírem liquidez imediata, agregam de modo geral uma característica de longo prazo. Isso porque, por mais que você consiga vender com antecipação, é necessário que você mantenha até o vencimento para receber a rentabilidade acordada.

Levando isso em conta, existem diversos títulos com vencimento no longo e longuíssimo prazo.

Entre as principais opções, o Tesouro Selic é o que menos possui essa característica de longo prazo. Por mais que seja possível achar opções que vencem em 5 anos, o fato de esse título não sofrer muita alteração de preço e ter liquidez diária faz com que ele fuja um pouco desse intuito de maior prazo.

Sendo assim, os títulos públicos que têm maior característica de longo prazo são o Tesouro Prefixado, o Tesouro Prefixado com juros semestrais, o Tesouro IPCA+ e o Tesouro IPCA+ com juros semestrais.

Para essas modalidades, por mais que existam opções de prazo mais curto, geralmente os títulos possuem prazo superior a 5 anos de duração. No caso dos títulos indexados à inflação, é possível encontrar ativos com duração superior a 10, 20 e até 30 anos.

As 4 modalidades de títulos citadas acima sofrem com um fenômeno que leva o nome de marcação a mercado. Esse efeito econômico consiste basicamente no fato de que o preço dos títulos oscila ao longo dos anos, influenciados por fatores macroeconômicos e até mesmo por emissões futuras.

Isso significa que, quando você compra algum desses títulos, você pode ver o seu rendimento negativo no curto prazo, já que o preço dele pode oscilar para baixo.

Portanto, ao investir nessas opções, é importante que você compreenda como a marcação a mercado influencia nos ativos, senão você pode ter uma surpresa ao ver o extrato do investimento em sua conta na corretora.

De qualquer maneira, vale uma ressalva. Caso você mantenha esses títulos até o vencimento, a sua taxa de retorno será paga normalmente conforme foi acordado no momento do investimento.

Até por isso esse tipo de investimento é considerado de longo prazo, pois pode haver a possibilidade de perda de dinheiro em caso de venda antecipada.

Sendo assim, caso estejam oferecendo uma boa taxa de retorno, os títulos públicos comercializados no site do Tesouro Direto são uma boa alternativa para o longo prazo.

2. CDBs

Outra opção de investimento bastante procurada visando o longo prazo são os CDBs.

O CDB, como você já deve saber, é um título emitido por instituições financeiras, que são geralmente os bancos. Portanto, eles emitem essa dívida para captar dinheiro para usar em suas operações e oferecem uma remuneração em troca para o investidor que quiser comprá-los.

Vale lembrar, no entanto, que não são todos os CDBs que possuem características de longo prazo.

É interessante que você procure as opções com duração mais longa, que geralmente é de 5 anos.

Os CDBs, de modo geral, são títulos de investimentos mais seguros que outras opções da renda fixa. Portanto, costumam oferecer uma rentabilidade menor do que outras alternativas.

Até por isso é importante ressaltar para que você preste atenção aos riscos desse tipo de investimento.

O principal deles é o risco de crédito, que é a chance de uma instituição financeira te dar calote, ou seja, não pagar de volta o seu retorno do investimento em virtude de falência ou processo de recuperação judicial.

Geralmente os CDBs que oferecem taxas de retorno mais altas são aqueles de bancos e instituições financeiras menores, que possuem mais risco de crédito. Portanto, antes de investir nesse tipo de título, verifique sempre a qualidade do emissor do título.

Uma forma de fazer isso é usando as classificações de rating, que são feitas por agências especializadas em categorizar o risco de crédito de instituições.

De qualquer maneira, vá a fundo em outras informações para evitar risco de calote nos investimentos.

Os CDBs possuem garantia do FGC, mas o acesso ao crédito pode demorar alguns meses em caso de falência da instituição financeira. Portanto, evite escolher CDBs de emissores arriscados para não passar por transtornos.

3. CRIs e CRAs

Outra alternativa de investimento com característica de longo prazo na renda fixa são os chamados CRIs (Certificados de Recebíveis Imobiliários) e os CRAs (Certificados de Recebíveis do Agronegócio).

Esses títulos são emitidos especificamente para financiar esses dois setores da economia: o agronegócio e o imobiliário.

Por ajudar a promover o crescimento desses dois setores estratégicos, o Governo premia esses ativos com a isenção de Imposto de Renda. Portanto, diferentemente de outros ativos da renda fixa, os CRIs e CRAs são isentos de IR.

Os CRIs e CRAs são emitidos por uma instituição financeira chamada de securitizadora. Elas têm como principal prática adquirir dívidas de companhias e criar títulos para repassá-las a outros investidores, que as contraem em troca de juros.

Essa emissão é feita justamente por meio dos CRIs e CRAs, que são títulos adquiridos por investidores no mercado em troca do retorno com juros.

Por conta disso, esses títulos costumam ser um pouco mais arriscados que outras opções na renda fixa, já que o risco de crédito é maior.

De qualquer maneira, caso o investidor consiga avaliar com cuidado a qualidade do emissor e do contrato do CRI e do CRA, é possível garantir boas rentabilidades investindo nessa classe de ativos.

Os CRIs e os CRAs costumam ter vencimentos entre 3 e 5 anos, mas é possível encontrar contratos com até 10 anos de duração. A rentabilidade geralmente é híbrida, ou seja, uma taxa prefixada somada a um indexador, que geralmente é um índice de inflação como o IPCA ou IGP-M, mas pode também ser o CDI.

4. Debêntures

A nossa quarta opção de investimento de renda fixa no longo prazo são as chamadas debêntures.

Esse tipo de título de crédito privado é emitido por instituições não financeiras, ou seja, todas as outras empresas que não possuem como principal atividade operações financeiras.

Geralmente, são os títulos mais arriscados dentro do mercado de renda fixa. Afinal, o risco de crédito é maior do que em relação aos títulos públicos e, enquanto as instituições financeiras emitem títulos com garantia do FGC, nas debêntures essa segurança não existe.

Sendo assim, caso uma empresa que emite uma debênture tenha problemas financeiros e vá a falência ou entre em processo de recuperação judicial, você pode perder não só o retorno do investimento, mas todo o dinheiro que você investiu.

Portanto, para investir em uma debênture é preciso estudar muito o emissor e ter uma grande convicção de que essa empresa seguirá saudável nos próximos anos.

Em virtude desse grande risco embutido, geralmente essa classe de investimentos costuma oferecer também as maiores rentabilidades. Afinal, é preciso compensar esse risco com um retorno maior.

Para avaliar uma debênture, é necessário ler com detalhes o documento de emissão. Afinal, nessa classe de investimentos cada título possui características únicas, existindo poucos padrões.

A má notícia é que esses documentos costumam ter dezenas ou até centenas de páginas. Portanto, o mais recomendável é investir nessa classe de ativos apenas com ajuda de um profissional especializado, já que o risco de deixar passar alguma informação é muito grande.

As debêntures também costumam ter rendimento híbrido, com rentabilidade atrelada a uma taxa prefixada somada a um índice de inflação, como o IPCA e o IGP-M.

5. Fundos de renda fixa

Uma última alternativa de investimentos de longo prazo dentro da renda fixa são os chamados fundos de renda fixa.

Esses investimentos possuem características únicas e regras específicas estabelecidas pelos órgãos normatizadores. Portanto, é necessária uma explicação à parte para falar sobre eles com mais detalhes.

Por isso, separamos a seguir algumas das principais questões sobre os fundos de renda fixa. Confira a seguir.

O que são fundos de renda fixa

Como o nome já indica, essa modalidade de investimento são fundos em que a maior parte da carteira é composta por ativos de renda fixa. Para ser mais preciso, a regra geral é que pelo menos 80% dos produtos dentro desse fundo sejam títulos desse tipo, como CDBs, LCI, LCAs, debêntures, títulos públicos, entre outros.

A carteira do fundo é gerida por um gestor profissional, que faz a escolha dos ativos que vão compor o portfólio. A rentabilidade do investidor vai se construir de acordo com a rentabilidade desses títulos comprados pela equipe de gestão.

Como funciona um fundo de renda fixa?

Os fundos de renda fixa costumam ser divididos em duas subcategorias: os de longo prazo e os de curto prazo.

Explicando brevemente, os de curto prazo costumam ser aqueles que investem em títulos de renda fixa com vencimento inferior a um ano. Portanto, costumam ser mais seguros.

É aqui que estão, por exemplo, os fundos DI, que são usados por investidores como reserva de emergência ou de oportunidade.

Já os de longo prazo são os de maior interesse para você que está lendo esse artigo. Aqui estão os fundos em que a carteira de ativos possui títulos com vencimento superior a um ano.

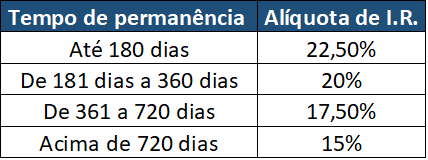

Sobre os fundos de renda fixa classificados como longo prazo, incide a alíquota da tabela regressiva de imposto de renda, que você confere abaixo.

Ela vai incidir de acordo com o prazo que você mantém o dinheiro alocado no investimento. Quanto mais tempo deixar, menor será a alíquota.

Quanto aos ativos que compõem a carteira, isso vai variar de acordo com cada fundo.

Existem diversos tipos de estratégias: fundos que investem em títulos de menor risco, outros que investem em maior risco, fundos focados em debêntures, em títulos públicos, e o que mais você puder imaginar.

O grande ponto aqui é que basta você ler o documento oficial do fundo para saber qual a estratégia que ele segue e quais são as suas características.

Para facilitar, até mesmo por uma questão de ética do mercado, há algum tempo o próprio nome do fundo é um indicativo da estratégia de investimentos dele. Sendo assim, fica muito mais fácil entender e escolher a opção que se encaixam com os seus objetivos.

Como escolher um fundo de investimento de longo prazo?

Para escolher um fundo de renda fixa de acordo com o seu perfil, é fundamental seguir uma série de critérios para seleção. Confira a seguir alguns pontos que podem te ajudar na filtragem.

Perfil e risco

O primeiro ponto, como já antecipamos, é identificar o perfil e risco do fundo e ver se ele se adequa aos seus objetivos com os investimentos.

Portanto, vá atrás dos documentos informativos do fundo para entender com mais detalhes sobre as estratégias de investimentos, quais ativos estão presentes no fundo, entre outras informações.

Dessa forma, você consegue identificar todos os detalhes e saber se a estratégia de investimentos do fundo está de acordo com os seus objetivos ou não.

Benchmark

Outra prática importante é identificar qual o benchmark do fundo que você escolheu. Afinal, ele tem que ser condizente com os ativos que ele possui, ainda mais se for um fundo que cobre taxa de performance, que é um valor acrescido caso a gestão consiga bater as metas estipuladas de desempenho.

Geralmente, nos fundos de renda fixa existem dois benchmarks mais usuais: o CDI e o IMA-B.

O primeiro deles já é mais conhecido do investidor de renda fixa. Afinal, trata-se de um dos índices mais usados para definir a rentabilidade dos investimentos dessa classe.

Já o IMA-B é um índice que agrega uma série de títulos públicos indexados à inflação, como é o caso do Tesouro IPCA+ e do Tesouro IPCA+ com juros semestrais. Portanto, ele é um benchmark mais usual para os fundos de renda fixa de longo prazo.

Taxas

Outro ponto fundamental para se avaliar antes de investir em um fundo são as taxas. Isso porque você pode estar pagando taxas injustificáveis sem nem saber. Isso vai influenciar consideravelmente na sua rentabilidade final.

As duas principais taxas cobradas em fundos de renda fixa são as taxas de administração e taxa de performance.

A de performance, como já citamos anteriormente, é cobrada em cima do que excede o benchmark do fundo.

Por exemplo: caso o fundo tenha o CDI como benchmark e o resultado dele ultrapasse o CDI, a taxa de performance será cobrada sobre esse valor excedente. Geralmente, o mercado cobra 20% sobre o que excede o benchmark.

Já a taxa de administração é a cobrada para pagar os custos existentes para administrar um fundo. Normalmente essa taxa é fixa e paga por todos que investem no fundo.

Na renda fixa, ela se inicia em 0,2% e pode chegar a até 3% ao ano nos grandes bancos.

O ideal, porém, é que ela seja condizente com a atuação do gestor. Em fundos de gestão passiva, por exemplo, que são aqueles em que a gestão deve seguir algum índice pré-determinado, o ideal é que a taxa de administração não ultrapasse os 1%.

Portanto, sempre se atente para não pagar taxas de administração abusivas nos seus investimentos em fundos de renda fixa.

Resgate e liquidez

Outro fator fundamental é sobre as condições de resgate e de liquidez do fundo de investimento.

Em relação ao resgate, a principal pegadinha costuma ser fundos em que esse prazo é extremamente prorrogado.

Por exemplo, um fundo com cotização e resgate D+30.

A informação acima significa que o valor final da sua cota só será definido daqui 30 dias, ou seja, você solicita o resgate e fica todo esse prazo esperando para saber qual é o valor final.

Portanto, durante esse período, o seu investimento pode sofrer com as oscilações do mercado e, ao final de 30 dias, você resgatar um valor muito menor do que pediu.

Isso, porém, não é feito como forma de enganar o investidor. Alguns fundos realmente precisam desse prazo, pois investem em ativos com pouca liquidez.

É o caso, por exemplo, de fundos de debêntures. Como são ativos com pouca liquidez, o gestor pode ter dificuldades em negociá-los. Portanto, ele repassa essa imprevisibilidade ao cotista, que assumirá o risco de pedir esse resgate antecipado, já que é algo que pode prejudicar o fundo como um todo.

Sendo assim, se o gestor tiver que negociar uma debênture com antecedência por conta de uma saída em massa do fundo, o retorno desse investidor que pediu o resgate será penalizado, porque muito provavelmente essa venda será em um valor abaixo do mercado e terá que ser repassada no pagamento.

Portanto, o ideal é que você avalie as condições do fundo antes de investir, sabendo realmente as condições de resgate e qual a liquidez dos ativos antes de investir.

Dessa forma, você evita imprevistos e perdas de dinheiro por investir em um fundo com baixa liquidez sem ter conhecimento desse fato.

Investir em fundos com baixa liquidez pode sim ser uma vantagem. Afinal, são eles que oferecem maior rentabilidade. O ponto desse alerta é só para que o investidor tenha essa prática de investir em fundos de longo prazo sabendo exatamente o que está fazendo para evitar imprevistos.

Histórico e rentabilidade

Um último ponto a se considerar antes de investir em um fundo tem relação com a reputação da gestora e da equipe de gestão.

Afinal, a indústria de fundos é um ambiente em que grande parte dos fundos listados não batem sequer o benchmark estabelecido. Portanto, escolher bem é fundamental para que você tenha bons retornos.

É claro que rentabilidade passada não é garantia de retorno futuro. De qualquer maneira, checar o histórico e rentabilidade do fundo pode dar indicativos de que ele pode ir bem ou mal.

Sendo assim, avalie não só a gestora do fundo de investimentos, mas também a equipe de gestão.

Afinal, uma gestora nova pode muito bem contratar uma equipe antiga e com uma sequência de resultados expressivos no mercado financeiro. Dessa maneira, olhe não só a empresa por trás, mas também quem são os profissionais que estão atuando nela.

Outro ponto fundamental também é olhar para a comunicação e transparência do fundo. Quanto mais informações ele disponibilizar e de forma mais clara, melhor o grau de confiança na instituição.

Essa prática ajuda na reputação da gestão, pois o investidor se sente por dentro do que está acontecendo e confia que será avisado em caso de imprevistos.

Conclusão

Pronto, agora você sabe com propriedade como pensar uma carteira de renda fixa no longo prazo e como se preparar para escolher ativos com essas características.

Além disso, tem uma maior noção sobre a indústria dos fundos de investimentos e pode fazer escolhas mais sábias dentro dessa classe de ativos.

Quer ficar ainda melhor na análise de ativos e na escolha de investimentos? Então te convidamos a conhecer a nossa plataforma: a Finclass!

Nela, você aprende como investir do zero ao avançado com alguns dos grandes nomes do mercado financeiro.

Conheça já a Finclass e melhore os seus conhecimentos sobre investimentos.